スパークス・新・国際優良アジア株ファンド

(愛称:アジア厳選投資)

- NISA成長投資枠対象ファンド

- 日経新聞掲載名

- アジア厳選

- 分類

- 追加型投信/海外/株式

- 設定日

- 決算日

- 毎年5月25日

基準日:2026.03.09

- 基準価額

- 19,371円

- 前日比

-

+142円

+0.74% - 純資産総額

- 5.5億円

- 分配金情報(税引前)

- 0円

- 交付目論見書(1.9 MB)

- 請求目論見書(3.0 MB)

- 月次報告書 (483.8 KB)

- 交付運用報告書(867.6 KB)

- 運用報告書(全体版)(1.1 MB)

- 当ファンドは、NISAの「成長投資枠(特定非課税管理勘定)」の対象ですが、販売会社により取扱いが異なる場合があります。詳しくは、販売会社にお問い合わせください。

基準価額推移

分配金実績

決算頻度:1回/年

- 設定来合計

- 0円

- 直近12期計

- 0円

分配金実績一覧

- 2025年05月26日

- 0円

- 2024年05月27日

- 0円

- 2023年05月25日

- 0円

- 2022年05月25日

- 0円

- 2021年05月25日

- 0円

- 2020年05月25日

- 0円

- 2019年05月27日

- 0円

- 2018年05月25日

- 0円

- 上記以前の分配金については、「選択した期間のデータをダウンロード」ボタンからご確認いただけます。

月次報告書

2026年

- 1月(483.8 KB)

2025年

- 12月(486.4 KB)

- 11月(478.2 KB)

- 10月(487.1 KB)

- 9月(485.4 KB)

- 8月(483.5 KB)

- 7月(499.4 KB)

- 6月(523.7 KB)

- 5月(515.6 KB)

- 4月(521.5 KB)

- 3月(520.8 KB)

- 2月(525.4 KB)

- 1月(501.5 KB)

2024年

- 12月(519.1 KB)

- 11月(522.9 KB)

- 10月(496.1 KB)

- 9月(574.1 KB)

- 8月(510.3 KB)

- 7月(509.7 KB)

- 6月(510.8 KB)

- 5月(511.9 KB)

- 4月(501.0 KB)

- 3月(508.5 KB)

- 2月(517.7 KB)

- 1月(522.2 KB)

2023年

- 12月(561.8 KB)

- 11月(533.0 KB)

- 10月(532.8 KB)

- 9月(504.8 KB)

- 8月(483.8 KB)

- 7月(502.2 KB)

- 6月(593.8 KB)

- 5月(579.8 KB)

- 4月(583.1 KB)

- 3月(612.7 KB)

- 2月(618.4 KB)

- 1月(587.0 KB)

2022年

- 12月(583.8 KB)

- 11月(611.2 KB)

- 10月(661.6 KB)

- 9月(641.8 KB)

- 8月(613.1 KB)

- 7月(608.4 KB)

- 6月(607.6 KB)

- 5月(604.9 KB)

- 4月(598.7 KB)

- 3月(638.9 KB)

- 2月(658.5 KB)

- 1月(716.7 KB)

2021年

- 12月(632.4 KB)

- 11月(622.9 KB)

- 10月(643.8 KB)

- 9月(645.4 KB)

- 8月(618.3 KB)

- 7月(618.8 KB)

- 6月(641.4 KB)

- 5月(662.0 KB)

- 4月(631.0 KB)

- 3月(705.9 KB)

- 2月(922.8 KB)

- 1月(716.8 KB)

2020年

- 12月(724.6 KB)

- 11月(913.7 KB)

- 10月(712.6 KB)

- 9月(920.1 KB)

- 8月(917.1 KB)

- 7月(901.4 KB)

- 6月(712.1 KB)

- 5月(704.3 KB)

- 4月(706.2 KB)

- 3月(711.9 KB)

- 2月(710.4 KB)

- 1月(884.3 KB)

2019年

- 12月(899.2 KB)

- 11月(690.1 KB)

- 10月(842.4 KB)

- 9月(829.6 KB)

- 8月(701.9 KB)

- 7月(613.1 KB)

- 6月(580.8 KB)

- 5月(653.3 KB)

- 4月(584.6 KB)

- 3月(818.7 KB)

- 2月(613.2 KB)

- 1月(610.1 KB)

2018年

- 12月(603.7 KB)

- 11月(601.9 KB)

- 10月(592.4 KB)

- 9月(604.5 KB)

- 8月(600.1 KB)

- 7月(607.4 KB)

- 6月(596.7 KB)

- 5月(620.9 KB)

- 4月(612.6 KB)

- 3月(579.4 KB)

- 2月(610.6 KB)

- 1月(613.0 KB)

2017年

- 発表年

- キーワード検索

「」の検索結果

2026年1月の運用コメント

株式市場の状況

当月、⽇本を除くアジア市場に使⽤される⼀般的な指数であるMSCI AC Asia ex Japan Index(⽶ドル建て)は、前月末比8.21%上昇しました。パフォーマンスは地域によって大きく異なり、特に韓国と台湾が大幅に上昇する一方、インドネシアとインドは伸び悩みました。

韓国のKOSPI(韓国総合株価指数)は前月末比23.97%上昇し、初めて5,000ポイントの大台を超え、1月30日には史上最高値となる5,224ポイントに達しました。この上昇の背景には、AI(人工知能)アクセラレーター(AIの計算処理を高速化するために特化して作られた半導体)に不可欠な広帯域メモリー(HBM)チップの需給逼迫がありました。需要の急増により、Samsung Electronics社とSK hynix社は、四半期ベースで過去最高の営業利益を計上し、株価はそれぞれ前月末比33.6%、同38.7%上昇しました。さらに両社の生産ラインは少なくとも2027年まで予約で埋まっており、供給制約が当面解消しないとの見方が、価格決定力の強化や利益率改善の期待につながりました。こうした企業業績の改善が、韓国市場を押し上げる主因となりました。

台湾のTAIEX指数は、堅調な業績と2026年業績予想が市場に好感されたTaiwan Semiconductor Manufacturing Company社が市場をけん引する形で、前月末比10.70%上昇しました。同社は利益率の拡大とAI関連需要の継続を踏まえ、2026年の設備投資額は520~560億米ドルを費やすと発表し、収益成長率も30%に達する見込みであるとしました。この勢いはMediaTek社をはじめとする台湾の他の半導体企業にも及びました。

中国・香港市場も、政府の国内消費刺激策と技術革新促進策を追い風に、堅調に推移しました。香港では1月に新規株式公開(IPO)が複数実施され、さらに300件以上の申請が進行中であることが、市場の楽観姿勢を後押しする形となりました。

一方、インドネシアのジャカルタ総合指数は、米国の指数算出会社であるMSCI社が1月27日に株主構成の不透明さと浮動株比率の低さを理由に、算出する指数でのインドネシア銘柄の新規採用や組入比率の引き上げを凍結すると発表したことを受け、29日には一時27日比17%下落しました。MSCI社はさらに、2026年5月までに透明性が改善されなければ、同国が新興国市場からフロンティア市場へ格下げされる可能性もあり得ると警告しており、実現した場合には同市場から数十億ドル規模の資金流出が懸念されます。

インド市場は当月、投資家の志向が韓国と台湾のAI半導体銘柄に傾き、インド国内市場の成長シナリオが十分に評価されなかったことにより、前月に引き続き軟調に推移しました。加えて、トランプ政権の関税政策の先行きが読めず、インドの一部輸出品に50%の関税を課すという脅しがあったことも、逆風が強まるきっかけとなりました。

ファンドの運用状況

2025年12月の運用コメント

株式市場の状況

当月、⽇本を除くアジア市場に使⽤される⼀般的な指数であるMSCI AC Asia ex Japan Index(⽶ドル建て)は、前月末比2.75%上昇し、2025年通年では前年比33.02%の上昇となりました。トランプ米大統領が「解放の日」に発表した関税政策をきっかけに未曽有の乱高下が発生したものの、結果として世界の主な株式市場は大幅に上昇して1年を終えました。

アジア市場で上昇幅が大きかったのは、韓国のKOSPI(前年比75.63%上昇)、中国のMSCI China Index(同28.31%上昇)、香港のHSI(同27.77%上昇)、台湾のTAIEX(同25.74%)でした。一方、ASEAN市場は相対的に軟調でした。

韓国市場は今年堅調に推移しましたが、その原動力となったのはSamsung Electronics(前年比126.32%上昇)とSK hynix(同274.93%上昇)でした。AI(人工知能)データセンターで使用される広帯域メモリー(HBM)の需要が旺盛だったことが両社の追い風となりました。加えて、防衛および造船銘柄もKOSPI指数の上昇に大きく貢献しました。

台湾のテクノロジーセクターは、Taiwan Semiconductor Manufacturing Company社(前年比44.19%上昇)を中心に、力強い上昇基調を維持しました。同社は台湾、米国、日本に工場を構え、先端AIチップ向け半導体ファウンドリ分野で揺るぎない地位を維持しています。

中国は米国の関税政策の主要対象となり、また不動産市場が軟調であったにもかかわらず、株式市場は底堅い動きをみせました。これは、Deepseek社をはじめとするテック企業群、EV(電気自動車)、ロボティクスなどの成長分野の活況と、それらの強力な製造能力に支えられたためと考えられます。また、中国政府が国内企業の技術革新と消費を促進する方針を示したことが、投資家心理の改善につながりました。香港市場も、国内外の投資家が有望な投資機会を求めて回帰したことで大きく反発しました。また、2025年の新規株式公開(IPO)件数は117件となり、同市場のIPO資金調達規模は世界トップクラスとなりました。

ASEAN市場は、貿易関税に関する不透明感、国内経済の低迷、政策面での不安定感が投資家心理に影響を及ぼしたことで、通年ではまちまちのパフォーマンスとなりました。インドネシアでは、プラボウォ大統領が打ち出した学校給食無償化政策や低価格住宅支援制度の施行が難航しました。加えて、世界的なコモディティ市場の低迷も、輸出が伸び悩む要因となりました。タイでは政権交代、フィリピンでは洪水対策事業を巡る汚職問題などの政治リスクが、両市場への投資意欲を減退させる要因となりました。インド市場は、企業収益の伸びが鈍化したほか、投資家が韓国と中国・香港に資本を再配分したことから、小幅な伸びにとどまりました。

ファンドの運用状況

当月、当ファンドは前⽉末⽐1.10%上昇し、参考指数であるMSCI AC Asia ex Japan Index(円ベース・配当込み)の同2.84%の上昇を1.74%下回りました。

セクター別では、情報技術セクター、素材セクターなどがプラスに寄与した一方、資本財・サービスセクター、生活必需品セクターなどがマイナスに影響しました。

銘柄別では、Samsung Electronics(韓国/テクノロジー・ハードウェアおよび機器)、Taiwan Semiconductor Manufacturing Company(台湾/半導体・半導体製造装置)、Zijin Mining Group(中国/素材)などがプラスに寄与した一方、Samyang Foods(韓国/食品・飲料・タバコ)、Bharat Electronics(インド/資本財)、WuXi AppTec(中国/医薬品・バイオテクノロジー・ライフサイエンス)などがマイナスに影響しました。

1年の振り返り

当ファンドのパフォーマンスは前年末比26.51%の上昇となりました。絶対リターンが堅調だった一方、相対リターンはやや劣後しました。これは前月の運用コメントでも述べた通り、年末にかけて行った組入銘柄の入れ替えにより、相対パフォーマンスが大幅に低下したためです。実際、2025年は世界的に強気相場となり、主要市場の多くが米ドル建てリターンで15%超の堅調なリターンを記録しました。特にMSCI ACWI Indexでは、幅広いセクターが良好なリターンを示しました。こうした市場環境により、指数との差別化が難しい局面となりました。

アジア市場はインドを除き堅調な一年となり、MSCI AC Asia ex Japan Index(⽶ドル建て)は前年末比33.02%上昇しました。以下は米ドルベースでみた2025年の主要市場のパフォーマンスです。

2025年11月の運用コメント

株式市場の状況

当⽉、⽇本を除くアジア市場に使⽤される⼀般的な指数であるMSCIアジア指数(⽇本を除く、⽶ドル建て)は、前月末比2.83%下落しました。AI(人工知能)関連銘柄のバリュエーションが割高な水準に達したことに加え、FRB(米連邦準備制度理事会)の金利政策をめぐる不透明感が再燃したことで、企業業績の底堅さが相殺されたことを背景としています。アジアの国別ではパフォーマンスにばらつきが見られ、MSCI香港指数、MSCIフィリピン指数、MSCIインドネシア指数などは上昇した一方、半導体およびAI関連銘柄の比率が高いMSCI韓国指数とMSCI台湾指数は大幅に下落しました。

韓国市場と台湾市場はAI関連銘柄の比率が高いことから、当月は大幅な株価下落となりました。AI事業の業績と見通しが堅調であるにもかかわらず、投資家は関連銘柄の売却を通じて年初来利益の確定に踏み切りました。Taiwan Semiconductor Manufacturing Company社(前月末比4.00%下落)、Samsung Electronics社(同5.76%下落)、SK hynix社(同4.11%下落)などの主要な関連銘柄は、株価上昇の勢いが衰え、前月のピークから下落に転じました。

一方、バリュー株やAI関連以外のセクターは当月堅調に推移しました。香港市場はAIA Group社(同6.83%上昇)を中心に上昇し、インド市場やASEAN市場は、堅調な消費、財政面の支援、サプライチェーンの多様化といった内需主導のファンダメンタルズに支えられて底堅く推移しました。またエネルギー、公益事業、ヘルスケアの各セクターも市場全般を上回るパフォーマンスを示しました。

ファンドの運用状況

当月、当ファンドのパフォーマンスは、前⽉末⽐5.75%の下落となり、参考指数であるMSCI AC Asia ex Japan Index(円ベース・配当込み)の同1.57%の下落を4.18%下回りました。セクター別では、生活必需品セクター、エネルギーセクターがプラスに寄与した⼀⽅、資本財・サービスセクター、情報技術セクターなどがマイナスに影響しました。当ファンドのパフォーマンスにプラスに寄与した銘柄は、Samyang Foods(韓国/食品・飲料・タバコ)、CTF Services(香港/資本財)、Adani Ports & Special Economic Zone(インド/運輸)などでした。⼀⽅、マイナスに影響した銘柄は、Hon Hai Precision Industry(台湾/テクノロジー・ハードウェアおよび機器)、Taiwan Semiconductor Manufacturing Company(台湾/半導体・半導体製造装置)、DiDi Global(中国/運輸)などでした。

当月、当ファンドは大幅な下落に見舞われました。残念ながら、その下落幅は市場の下落幅を上回りました。当月のコメントでは、その要因とポートフォリオの現状について説明します。

当ファンドは以前から、市場がきわめて投機的でモメンタム株主導となっていると認識しており、警戒が必要だと指摘してきました。しかし残念なことに、当ファンドの運用手法は思い通りにいきませんでした。

第一の理由は、当ファンドは急落局面では市場より下落幅が大きくなる傾向があることです。当ファンドは高成長銘柄と割安銘柄のバランスを意識して運用していますが、実際には高成長銘柄に比重が高くなる傾向があります。さらに、組入銘柄の中で割高な水準まで株価が上昇した銘柄や、ファンダメンタルズ(企業の基礎的収益力)悪化が懸念される銘柄のリスク管理には注力していますが、市場全体の下落を予測したポジションの調整は行っておりません。したがって、ディフェンシブな特性を有するという理由だけで投資先を選定することはほぼありません。当月、組入銘柄の中で最も好調だったのはCTF Services(香港/資本財)でした。同社は中国の有料道路や物流資産といったインフラ資産を所有する香港のコングロマリットで、香港の保険会社も所有しています。配当利回りは7~8%と安定していますが、成長性はほとんどありません。当ファンドが同社を保有しているのは、2026年上期頃に株価上昇材料が出てくると見込んで、配当を受け取りながら保有を続けていますが、このような銘柄を保有するのは例外的です。

AI(人工知能)関連銘柄の動向

第二の理由は、AI関連銘柄が当月急落したことにあります。当ファンドの直接的AI銘柄の組入比率は、半導体や関連ハードウェア銘柄も含めておよそ20%半ばです。Contemporary Amperex Technology(中国/資本財、世界有数の電池メーカー)などの関連テーマの企業まで含めると、合計組入比率はおおよそ30%ほどとなります。当ファンドがAIを前向きにみていることを考えれば、これは許容できる水準だと考えます。なお、MSCI世界株価指数およびMSCI米国指数における情報技術セクターの構成比はそれぞれ約27%、約34%であり、この点から見ても、当ファンドは米国中心のポートフォリオと比べてテクノロジー関連のリスクが高いわけではありません。

当ファンドは急落局面でもテクノロジーセクター全般の組入比率を大きく変えず、電力、メモリ、最先端ファウンドリなど、確信度の高い銘柄に重点を絞りました。

AIの将来については引き続き楽観的にみていますが、市場の一部で投機的な動きが強まっており注意が必要です。AIに関する当ファンドの見解は、本運用コメントの末尾で改めて述べます。

AI以外の銘柄の動向

AI関連銘柄の下落もさることながら、本当の意味で失望したのはAI関連以外の保有銘柄の下落でした。

- 株価の連動性を過小評価した銘柄

第一に、ファンダメンタルズに問題がないにもかかわらず、市場心理の悪化に伴って下落した銘柄が多くありました。例えば、抗体薬物複合体(ADC)に特化した医薬品開発製造受託会社であるWuXi XDC Cayman(中国/医薬品・バイオテクノロジー・ライフサイエンス)、造船会社であるHD KOREA SHIPBUILDING & OFFSHORE ENGINEERING(韓国/資本財)、ASEANの配車・フードデリバリープラットフォームを展開するGrab Holdings(シンガポール/運輸)などがこれに相当します。これら企業のファンダメンタルズはAIとは無関係ですが、市場がモメンタム主導になり、株価が一斉に下落する中で、当ファンドは株価の連動性を過小評価してしまいました。

しかしこれら企業のファンダメンタルズは依然堅調で、バリュエーションも妥当と考えています。例えばHD KOREA SHIPBUILDING & OFFSHORE ENGINEERINGの株価は12か月予想PER(株価収益率)10倍弱で、今後数年間で収益性改善が見込め、配当利回りも3%強です。また、韓国政府が推進する企業価値向上プログラムによって同社は配当性向を引き上げる可能性もあり、さらに高い配当利回りを提供することも期待されます。市場が回復すれば、株価も再び上昇するというのが当ファンドの見方です。

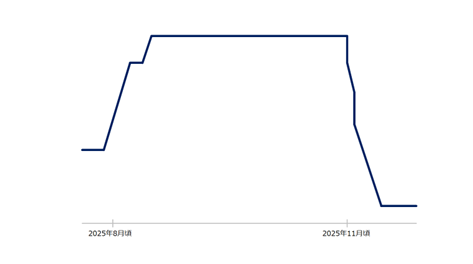

- 業績が期待外れに終わったために反落した銘柄

第二に、きわめて割高な水準まで株価が上昇したものの、その後の業績が期待外れに終わった銘柄です。当ファンドは、このところのモメンタム株の急騰には警戒が必要だと認識し、一部の銘柄については組入比率を大幅に引き下げました。この判断自体は正しかったものの、やり方が不十分でした。実際、当ファンドが調査対象としている他の企業の多くも、株価チャートを見ると同じような形で推移しています(下図参照)。これは市場全体にモメンタム主導的な特性が現れたためであるというのが当ファンドの見方です。

※画像はイメージです。

出所:スパークス・アセット・マネジメント

以下は、当ファンドが下落前に売却し、損失を回避できた主な銘柄です。- MakeMyTrip(インド/消費者サービス、2025年9月に売却済み):インド最大のオンライン旅行代理店(OTA)

バリュエーションが上昇したことから、投資先としてより有望な銘柄が他にあるという考えに至りました。同時に、インドはマクロ経済が減速しており、株価はきわめて弱含みとなっていて、10月から11月にかけて株価は約20%下落しました。ただし長期的なファンダメンタルズは依然として魅力的で、バリュエーションが割安になれば再度組み入れたいと考えて動向を注視しています。

- Sea(シンガポール/メディア・娯楽、2025年9月に売却済み):ASEAN最大のインターネット企業

2024年夏に組み入れを開始して以来、きわめて堅調に推移しました。しかし台湾とブラジルで競争が激化する中で、バリュエーションが高水準に達しました。同社の投資拡大を受け、10月から11月にかけて株価は約20%下落しました。同社は過去の競争局面でも、強固な経営基盤を生かして切り抜け、その基盤を強めてきました。当ファンドは今回も同様の展開を期待しており、状況を慎重に注視しながら、バリュエーションが再び割安になった時点で再度組み入れる意向です。

- Pop Mart International Group(中国/一般消費財・サービス流通・小売り、2025年10月に売却済み)

2025年7月の運用コメントで取り上げた銘柄で、長期的なファンダメンタルズは引き続き良好であるとみていますが、8月の好決算後に市場期待が過度に高まり、8月だけで株価がおよそ30%上昇と短期的な過熱感が見られました。人気キャラクター「LABUBU」への過剰な期待が一時的に株価を押し上げており、今後の業績達成にはリスクがあると判断しました。当ファンドはバリュエーションが再び割安になった時点で再度組み入れたいと考え、動向を注視しています。

以下は11月に発生した株価下落の影響を全面的には回避できず、損失が発生した主要組入銘柄です。

- Didi Global(中国/運輸、2025年11月に売却済み)

中国最大の配車プラットフォームであるDidi Globalは、これまで堅調に事業を拡大してきました。しかし同社は今後、ブラジルでのフードデリバリー事業への投資を大幅に増やす計画で、短期的には収益の伸びが鈍化すると見込まれます。

同時に、中国国内の競争環境にも変化が生じています。Alibaba Group Holding社傘下の地図アプリ「Amap」は、自動車メーカー数社と連携し、同社プラットフォーム上にロボタクシーを導入する計画を発表しました。Amapは中国最大級の地図アプリで、利用者数はDidi Globalを大きく上回っています。

Amapは配車サービスも提供していますが、これまではドライバー供給の拡大に苦戦しており、利用者数は限定的でした。しかし、今後ロボタクシーの普及が進めば、人手に依存しない形で供給量を拡大できる可能性があり、需要を取り込む動きが強まると考えられます。これは、Didi Globalの優位性を脅かす可能性があります。

ブラジルでの積極投資に伴う業績の伸び悩みと、中国市場での競争激化の可能性を踏まえ、当ファンドは同社を売却し、今後の動向を慎重に見守る判断をしました。

- MakeMyTrip(インド/消費者サービス、2025年9月に売却済み):インド最大のオンライン旅行代理店(OTA)

振り返ってみれば、過熱感のある銘柄を一部売却していなければ、下落幅はさらに大きかったと考えられます。しかしながら、ポートフォリオの再編成はもっと徹底的に行って、過大評価されていると考えられる銘柄は全面的に売却すべきでした。とはいえ、それは結果論に過ぎません。過去には有望銘柄を早期に手放して機会損失を被った経験もあるからです。

当ファンドは今後も以下のような投資指針に引き続き注力します。

- 強固で持続的な事業基盤を有し、優れた経営陣が率いる企業を選定

- バリュエーションが適正で、株価上昇のきっかけ(カタリスト)となる材料がある場合、または極めて割安な場合に投資

- 魅力的な投資機会に集中するため、ポートフォリオは厳選し、より良い投資先が見つかれば随時入れ替え

AIに関する考察 - 米国の大手テクノロジー企業は中国の大手企業のようになるのか

当ファンドの見方では、米国と中国の大手ハイテク企業には大きな違いが3つあります。

- 米国企業は世界的に優勢だが、中国企業は主に中国国内で活動していること(例外としてByteDance社の「TikTok」やPDD Holdings社の「Temu」などがある)

- 中国企業は規制リスクが大幅に高いこと

- 米国企業は10年以上にわたって比較的緩やかな競争環境の下で事業を展開してきたが、中国企業間の競争は熾烈であること

中国の大手テクノロジー企業の中にはグローバル化を進めているにもかかわらず、依然として現在も主に中国国内向けに事業を展開しています。一方、規制リスクについては少なくとも一時的には当てはまらなくなっています。なぜなら、中国経済が新たな成長の推進役を今すぐ必要としていることから、中国政府がイノベーションを下支えする姿勢に転じており、中国の起業家たちは政府とより協調的な行動をとる方法に習熟してきたからです。

企業間の競争環境については、AIの台頭によって急速に変化してきています。かつては米国の大手テクノロジー企業の間に熾烈な競争はありませんでした。Meta Platforms社(旧Facebook社)は検索事業に参入せず、Alphabet(Google)社はソーシャルネットワークに事業を試みたもののすぐに撤退しました。また、Microsoft社はeコマース(電子商取引)に参入せず、各社はそれぞれ自社が得意とする分野の中で独占的地位を固め、長期にわたってきわめて高いROIC(投下資本利益率)を維持してきました。

しかし現在では、これら大手テクノロジー企業はこぞってAI投資を積極的に進めるようになりました。この流れは、AIによって十分なROI(投資収益率)が得られなくても続く見通しです。なぜなら、AIがこれまで米国の大手テクノロジー企業同士が保っていた棲み分けの境界線が曖昧にし、一部の企業にとっては存続を脅かす脅威となり得るからです。

かつて市場には、Alphabet社の優位がAIによって揺らぐかもしれないという見方が広がった時期もありました(しかし、同社の生成AI「Gemini」の機能改善により市場の見方が変化しました)。

また、AIの進展によって、法人向け業務システムを提供する企業の一部は、既存のソフトウェアが陳腐化するリスクに直面しています。将来的に、もしAIエージェント(AIによる自動対話型アシスタント)がショッピングの主要なインターフェースとなれば、OpenAI社の「ChatGPT」やAlphabet社の「Gemini」などのプラットフォームが、Amazon.com社のような既存の購買経路に取って代わる可能性があります。その場合、Amazon.com社の広告事業にも影響が及ぶかもしれません。また、もしChatGPTが広告収益モデルを採用した場合、Meta Platforms社やAlphabet社の広告事業にも影響を与える可能性があります。このように、AIは米国の大手テック企業にとって、競争と破壊の両方のリスクをもたらしています。米国の大手テクノロジー企業はAIの採用を拡大することで競争し、守りを固めようとしていますが、それには多額の投資が必要です。そうした投資は、たとえROIが低下しても、生き残るために行われるのが常道です。Meta社のMark Elliot Zuckerberg最高経営責任者(CEO)は、「AIへの積極投資を怠るリスクは、過剰投資のリスクよりも大きい」と繰り返し述べています。こうした「勝ち残るしか道はない」という危機感を目にすると、中国の大手テクノロジー企業の姿が思い浮かびます。ここで重要なのは、両国の大手企業がいずれも同様に「勝ち残り」をかけたレースに参戦するしかなくなったということです。かつてソーシャルネットワークはMeta Platforms社にとって「絶対に勝たねばならない」分野でした(そのためInstagramを買収しました)が、Alphabet社にとってはそうではありませんでした。しかしAIは今や、誰にとっても「勝ち残るしかない」分野なのです。

ここまで述べたのは、AIに関する悲観的な見方です。

それでも、AIは依然として社会や経済に大きな価値をもたらす変革的な技術であると考えています。AIが生み出す付加価値の高さが明らかになれば、投資は当然ながら堅調に推移し、その恩恵はアジアのテクノロジー関連サプライチェーンに及ぶことでしょう。仮に多少期待外れに終わったとしても、取り残されることへの不安から、大手テクノロジー企業はAIへの投資を続けるでしょう。しかしその場合、世界有数の優良企業群のROICが構造的に低下することを意味します。いずれにせよ、アジアの半導体関連企業は遠からず順調に事業を展開することになるでしょう。

結論として、当ファンドはAI関連分野への投資を継続しつつ、景気下降の兆しを引き続き慎重に注視してまいります。

2025年10月の運用コメント

株式市場の状況

当月、⽇本を除くアジア市場に使⽤される⼀般的な指数であるMSCIアジア指数(⽇本を除く、⽶ドル建て)は、前月末比4.50%上昇しました。韓国市場と台湾市場などが好調に推移した一方、中国市場は軟調に推移しました。パフォーマンスが好調だった要因は、テクノロジーセクターの上昇基調が続いたこと、米中両国の貿易関係が改善したこと、金融政策の方向性が支援材料として働いたことにあります。

AI(人工知能)インフラ投資と半導体需要をめぐる投資意欲の高まりが続いたことが、半導体関連銘柄を新たな高値に押し上げました。韓国では、Samsung Electronics社とSK hynix社が、メモリーチップ、特にAIアクセラレーターやデータセンターで使用される広帯域メモリ(HBM)の好調な需要を背景に、第3四半期の堅調な業績と見通しを示し、韓国のKOSPI(韓国総合株価指数)の上昇に大きく寄与しました。また、Taiwan Semiconductor Manufacturing Company社(台湾)も第3四半期の純利益は前年同期比39%増となり、AI主導で幅広い用途の需要が今後数年間は高水準を維持するという見方から、2025年の売上高見通しを上方修正しました。

当月初旬、中国がレアアースの輸出規制を大幅に強化すると発表したことで、米中両国の貿易をめぐる緊張が高まりました。しかし米国のトランプ大統領と中国の習近平国家主席が韓国で開催されたアジア太平洋経済協力会議(APEC)首脳会議で会談し、これ以上の関係悪化を避け、「1年間休戦」することで合意しました。両国はさらに、対話を継続して双方の溝を埋めていくことでも合意しました。

ASEAN市場では、インドネシアの消費者心理が引き続き弱含みました。Telkom Indonesia社(インドネシア)は決算報告の中で、消費者信頼感が低迷しており、特に中間所得層でその傾向が高いと指摘しました。タイとカンボジアの国境紛争は沈静化した模様ですが、タイは引き続き観光客の減少や個人消費の低迷といった課題に直面しています。

ファンドの運用状況

当月、当ファンドのパフォーマンスは、前⽉末⽐6.28%の上昇となり、参考指数であるMSCI AC Asia ex Japan Index(円ベース・配当込み)の同9.01%の上昇を2.73%下回りました。

セクター別では、情報技術セクター、資本財・サービスセクターなどがプラスに寄与した⼀⽅、生活必需品セクター、ヘルスケアセクターなどがマイナスに影響しました。

当ファンドのパフォーマンスにプラスに寄与した銘柄は、Taiwan Semiconductor Manufacturing Company(台湾/半導体・半導体製造装置)、Samsung Electronics(韓国/テクノロジー・ハードウェアおよび機器)、Hon Hai Precision Industry(台湾/テクノロジー・ハードウェアおよび機器)などでした。⼀⽅、マイナスに影響した銘柄は、Samyang Foods(韓国/食品・飲料・タバコ)、PUM-TECH KOREA(韓国/素材)、WuXi AppTec(中国/医薬品・バイオテクノロジー・ライフサイエンス)などでした。

当ファンドは優良企業を重視する投資家として、強固で持続性のある事業基盤を有する銘柄を探し求めています。優良企業は景気変動の影響を受けにくい事業であるべきと考えられており、主には生活必需品やヘルスケアなどの景気の影響が少ない業界の企業がその代表例とみなされています。しかしながら、当ファンドはそうした見方とは違った考え方を持っています。当ファンドが考える「優良企業」とは、景気循環全体を通じて投下資本に対して適正なリターンを生み出せる企業です。利益率は非常に高い時期があればかなり低い時期もあるでしょうが、平均的に見て健全な水準を維持できることが重要です。例えばTaiwan Semiconductor Manufacturing Company社(台湾)やNVIDIA社(米国)が優良企業であることに異論を唱える人はまずいないと思いますが、両社はいずれも景気循環銘柄です。直近の下降サイクルである2023年1月期では、NVIDIA社の純利益は前年同期比で35%減少し、株価は最高値から60%以上下落しています。したがって、景気循環銘柄であっても、景気サイクル全体を通じて高い資本利益率を実現し、キャッシュを潤沢に創出できるのであれば投資対象として問題はないと考えています。この考え方は当ファンドと他の優良企業重視型投資家の一線を画するもので、そうした投資家の中には優良企業をより厳格に定義している向きもあるかもしれません(より厳格に定義すること自体に問題はありませんが、一長一短があります)。

また、景気循環の影響を受けやすい業界に属する銘柄は比較的業績の振幅が大きいため、柔軟に投資機会を捉える余地があるというメリットもあります。

例として、表面的には当ファンドの優良企業を重視する投資哲学と矛盾するように見えるかもしれませんが、アジア最大の時価総額を誇る鉱山会社、Zijin Mining Group(中国/素材、以下「Zijin」)があります。一般的に、コモディティ関連企業は優良企業であるはずがないという思い込みがありますが、優良企業を重視する投資家の多くが尊敬しているウォーレン・バフェット氏は、過去複数回石油会社へ投資しています。2025年5月の運用コメントで述べたように、同氏の投資に対する姿勢は非常に柔軟なので、当ファンドもコモディティ企業に対する視点を改める必要があると考えています。コモディティ企業は価格が高水準にある局面では高い資本収益率を実現できます。コモディティ価格を短期的に予測することはほぼ不可能ですが、中長期的観点では合理的な価格レンジを推定することが可能だと考えます。一般的指標となるのは「限界費用」、つまり生産者が供給量を拡大する際にかかる費用です。石油を例にとると、米国のシェールオイルの生産費は1バレルあたり60~70米ドルほどとされています。原油価格がそれを大幅に上回れば、企業は増産して供給量を増やし、価格を下げることができます。価格がそれを大幅に下回れば、多くの企業が生産を中止し、供給を減らして価格を引き上げます。

金属

Zijinは幅広い金属の生産と取引を手がける鉱山会社です。主な取り扱い品目は金と銅で、それぞれ粗利益の40%強を占め、残りを亜鉛、銀、リチウムなどが占めています。したがって、同社の今後の鍵を握っているのは金と銅の動向です。当ファンドはどちらについても見通しは明るいと考えています。

金は現在、各国中央銀行による買い増しや、先進国政府の財政リスク上昇に対するヘッジ需要の高まりという2つの要因から、相場が上昇しています。石油と異なり、金は消費によって目減りするものではなく、これまで採掘された金の大半は依然として流通しています。年間の新規採掘量は既存供給の約1.5%に過ぎず、供給が極めて非弾力的であるため、需要が価格の主な決定要因となります。現在の需要は旺盛で、今後も堅調に推移する見通しです。

銅は送電に不可欠な工業用金属です。再生可能エネルギー、電気自動車(EV)、人工知能(AI)などに関連する電力インフラ投資が進む中で、銅の需要も拡大しています。防衛などその他産業でも消費量が拡大し、需要拡大の一因となっています。そうした要因は、長期的には中国の建設需要の減退を十分に補うと見ています。一方で、主要銅鉱山の枯渇が進み、銅の供給量は低下しています。さらに供給量の拡大に欠かせない採掘のコストも上昇しています。また、銅鉱山の新規開発には通常7年から8年を要するため、銅価格の上昇に即応することは困難です。価格抑制要因としては、価格が一定水準以上に上昇すれば銅スクラップが解決策となり得ることや、用途によってはアルミニウムが銅の代替となり得ることなどが挙げられます。ただし抑制要因が働いたとしても、銅価格は長期的に底堅く推移すると考えます。

アジア最大の鉱山会社

金属価格は企業の今後にとって重要ですが、当ファンドは企業分析に重点を置いています。銅や金を生産する鉱山会社は世界中に多数存在しますが、Zijinが世界的な鉱山会社の中でも傑出していると考える理由は以下の通りです。

- 生産コストの低さ

- 大規模かつ多角的な事業構造

- 有機的成長と優れたM&A実績

- 株主還元の拡大余地

- 生産コストの低さ

コモディティ企業であるからには、競争優位性の決め手となるのはコストの低さです。コストが低いとコモディティ価格が低迷しても会社の利益を維持することができるので、当ファンドはこれを投資基準として重視しています。同社の銅におけるC1コスト(金属を生産する際の直接的な現金コストを測定したもの)は、試算方法によって異なりますが、推定で概ね20~30パーセンタイル(低いほど同業他社と比較してコストが低い)です。金については、同社の総維持コスト(ASIC)は推定20パーセンタイルを下回っています。これは同業他社より利益率が高く、価格低迷に対する耐久力が高いことを意味します。同社は上場後20年以上が経過していますが、一度も年間赤字を出したことがありません。

低コストの背景には、優良鉱山の発掘力に加え、厳格なコスト管理能力があります。同社はまず中国において低品位金山の開発を手がけ、独自の業務運営能力を構築し、他社の追随できないコストとスピードで低品位金山を開発してきました。 - 大規模かつ多角的な事業構造

小規模鉱山会社でも低コスト鉱山であれば複数所有することが可能ですが、それだけでは持続的な事業基盤とは言えません。鉱山は新興国に所在することが多く、政治的リスクが高い場合があり、政府が様々な理由で鉱山を突然閉鎖することも珍しくありません。例えばカナダの鉱山会社First Quantum Minerals社は、2023年秋に環境保護団体の抗議と税金問題を受け、Cobre Panama銅山を閉鎖しました。この鉱山は同社の銅生産量のおよそ半分を占めていたため、同社株価は2か月で30ドル台から10ドル台に下落しました。この例のように鉱業は根本的にリスクが高い事業なので、多角化が欠かせません。

Zijinが保有する銅資源は膨大で、同社は銅生産量で世界の5位以内に入っています。2024年時点で同社最大の銅鉱山はコンゴ民主共和国のKamoa-Kakula銅山で、銅生産量の約22%を占めていました。売上総利益のおよそ40%以上が銅によるものであることから、同銅山が売上総利益に占める割合は約10%に達していた模様です。また、最大の金鉱山はオーストラリアのNorton金山で、金生産量の約13%を占め、売上総利益に占める割合は1桁台半ばであった思われます。 - 有機的成長と優れたM&A実績

高品位鉱石は世界中で枯渇しているため、採掘開始から長年が経過した銅鉱山の大半で、もはや生産量の拡大が望めません。世界大手銅山会社のうちの2社、Southern Copper社(メキシコ)とFreeport-McMoRan社(米国)は、過去10年間にわたって銅の生産量がほぼ横ばいでした。一方で、Zijinは有機的に成長しています。同社は2023年から2028年にかけて銅生産量を大幅に拡大するという目標を掲げ、既存鉱山でそれを実現できるとしています。同社はKamoa-Kakula銅山のように採掘開始から間もなく、生産量拡大の余地がある鉱山を保有している一方で、低品位鉱山の運営能力を高め、さらに自ら資源探査に乗り出して、新規資源の探査能力を培ってきました。2024年には自社探査を通じて獲得した資源の割合が銅で47%、金で50%に達しました。こうした取り組みによって、同社は有機的成長を実現する能力を身につけたのです。

同社はM&Aでも優れた実績を有しています。例えば、Kamoa-Kakula銅山を買収したのは銅価格が大幅に低迷していた2015年末でした。しかし同社が優れたコンソリデーターとして不動の地位を獲得できたのは、なによりも低品位鉱山の開発能力と自社探査能力が優れていたからです。過去に買収したプロジェクトの多くで、プロジェクトの総資源量が買収時の試算より大幅に増加しています。例えば中国の巨龍鉱山はZijinが買収した2020年時点で確認済み銅資源埋蔵量が1,040万トンとされていました。ところが2024年にZijinが探査を実施したところ、総埋蔵量は2,588万トンに達することが判明しました。この探鉱能力が、他社には見えない資産を見抜く力となり、M&Aにおける構造的な優位性をもたらしています。 - 株主還元の拡大強化余地

鉱業はきわめて資本集約的な産業で、大手鉱山会社の多くが借り入れによる資金調達を行っています。Zijinも例外ではありません。しかし、BHP Group社(オーストラリア)やRio Tinto社(英国)のように事業基盤が盤石な鉱山会社の多くはフリーキャッシュフローを潤沢に生成していますが、Zijinのフリーキャッシュフローはごくわずかに留まっています。これは同社がM&Aを積極的に実施し、設備投資を増やして生産量を有機的に拡大したためです。大型M&Aが一巡すれば、フリーキャッシュフローは黒字化に転じる見通しです。現在の配当性向は約30%ですが、キャッシュフローが健全化すれば改善の余地は大きいというのが当ファンドの見方です。例えば中国の国営石油大手であるPetroChina社の配当性向は約50%ですが、2013年から2015年にかけて、Zijinの配当性向は70%を上回っていました。

住友金属鉱山との比較

当ファンドは日本を除くアジア地域にのみ投資していますが、日本の資産運用会社として、日本企業とアジア企業の比較も行っています。日本で銅と金を扱っている大手鉱山会社のひとつの住友金属鉱山は、一見Zijinと近い企業のように見受けられます。しかし、実際には規模・収益性・成長性・多角化のいずれにおいてもZijinは住友金属鉱山をはるかに上回っています。これは、日本ではなくアジア地域において、より魅力的な企業が数多く見いだせる一例と言えます。

*別段の記載がない限り、Zijinのデータは2024年12月期、住友金属鉱山のデータは2025年3月期をもとに記載。

2025年9月の運用コメント

株式市場の状況

当月、⽇本を除くアジア市場に使⽤される⼀般的な指数であるMSCIアジア指数(⽇本を除く、⽶ドル建て)は、前月末比6.84%上昇しました。国別で見ると、韓国、中国、台湾などが上昇した一方、フィリピンなどは下落しました。韓国のKOSPI(韓国総合株価指数)は前月末比7.49%上昇し、前年末比では42.72%上昇しました。中でも上昇幅が大きかったのがSamsung Electronics社(韓国)で、同社の広帯域メモリ(HBM)がNVIDIA社(米国)の認証試験に合格したと報じられたことが、大幅な再評価につながりました。また、AI(人工知能)投資関連の拡大を背景に、NAND型及びDRAM型メモリに対する世界的な需要が引き続き堅調であることも、投資家が同銘柄を好感する要因となりました。

AI投資の加速は様々な分野に表れています。Taiwan Semiconductor Manufacturing Company社(台湾、以下「TSMC」)は2025年の売上高について30%程度を見込み、2025年中に380~420億米ドルの設備投資を行い、チップ需要の急増に対応する意向を改めて示しました。Alibaba Group Holding社(中国)は最新型のAI言語モデルを公開、NVIDIA社と「フィジカルAI」の強化に向けて戦略的提携を行うと発表し、今後3年間でAI関連インフラに530億米ドルを投資すると明言しました。当月、Samsung Electronics社は前月末比20.4%、TSMCは同12.5%、Alibaba Group Holding社は同53.0%、それぞれ上昇しました。

一方、その他のアジア市場は相対的に軟調でした。インドのITサービスセクターでは、米国がH-1Bビザ(特殊技能を有する外国人向けの就労ビザ)制度を刷新、新規申請に必要な手数料を現在の最低1,000ドル程度から10万米ドルに引き上げると発表したことを受け、株価が下落しました。現在、H-1Bビザ保有者は70%以上がインド人であり、この政策変更は長期的な業績への影響は限定的とみられるものの、短期的には人件費調整などに伴う利益率の不確実性を生じさせました。

ASEAN諸国では、タイの新政権が施政方針を発表し、国内消費の活性化、中小企業支援、観光客誘致、AIやEV(電気自動車)産業への投資に取り組む姿勢を示しました。しかし新政権は4か月以内に議会を解散して総選挙を行う予定で、政策の持続性に懸念が高まっています。

ファンドの運用状況

2025年8月の運用コメント

株式市場の状況

当月、⽇本を除くアジア市場に使⽤される⼀般的な指数であるMSCIアジア指数(⽇本を除く、⽶ドル建て)は、前月末比1.29%上昇しました。国別で見ると、シンガポール、中国などが上昇した一方、インド、韓国などは下落しました。当月、中国の上海総合指数は10年ぶりの高値に達しました。一方、インドは、米国から50%という想定外の懲罰的関税を課されたことで、市場が低迷しました。

中国市場が上昇したのは、素材セクターと情報技術セクターが好調なパフォーマンスを記録したことによるものです。中国政府の「反内巻政策(中国国内における過度な価格競争や生産過剰の抑制を目指す政策)」によって景気循環銘柄の株価が押し上げられ、AI(人工知能)やロボット関連への設備投資の勢いが底堅かったことが、テクノロジーセクターの株価上昇要因となりました。さらに、香港市場はストックコネクト制度(上海証券取引所と香港証券取引所の相互間で行われる人民元建て上場株式の取引)により、中国本土から記録的な資金が流入したことも追い風となりました。これは中国本土の投資家が香港の上場株式に高い関心を持っていることを示しています。

一方、インド市場では、トランプ米大統領がインドのロシア産石油購入について、インドに対し25%の追加関税を課すという予想外の発表を行ったことで、株価が急落しました。この措置により、インドの対米輸出に課せられる関税率は当月後半から最大50%に拡大しました。これによりインドは他のアジア諸国より不利な立場に置かれ、主要輸出セクター、とりわけ繊維・衣料、資本財、宝石・宝飾品などに影響が及ぶ見通しです。

インドネシアでは当月後半に主要都市で国会議員の住宅手当の引き上げに対する抗議デモが発生しましたが、これは生活費の上昇と所得格差の拡大に対する国民の不満が高まっていることを示しています。この事態を受けて、プラボウォ大統領は議員手当を一部見直すと発表し、国民感情の鎮静化と市場の信頼回復に努めています。

ファンドの運用状況

当月、当ファンドのパフォーマンスは、前⽉末⽐2.54%の上昇となり、参考指数であるMSCI AC Asia ex Japan Index(円ベース・配当込み)の同1.18%の下落を3.72%上回りました。

セクター別では、一般消費財・サービスセクター、生活必需品セクターなどがプラスに寄与した⼀⽅、情報技術セクター、ヘルスケアセクターがマイナスに影響しました。

当ファンドのパフォーマンスにプラスに寄与した銘柄は、Pop Mart International Group(中国/一般消費財・サービス流通・小売り)、Futu Holdings(香港/金融サービス)、Samyang Foods(韓国/食品・飲料・タバコ)などでした。⼀⽅、マイナスに影響した銘柄は、Hanwha Aerospace(韓国/資本財)、GDS Holdings(中国/ソフトウェア・サービス)、Taiwan Semiconductor Manufacturing Company(台湾/半導体・半導体製造装置)などでした。

2024年12月の運用コメントで急速に変化するアジア市場環境により適応するため、2024年8月にポートフォリオの方針転換を行ったと述べました。その際お伝えした変更点は以下の通りです。

- テクノロジー分野への注力

- 小型株から大型株への移行

方針転換を行ってから1年が経過したので、こうした転換を実際にはどのように行ったのか、また現状のパフォーマンスについて振り返りたいと思います。

テクノロジー分野への注力

2024年に犯した大きな失敗は、参考指数と比較して、AI(人工知能)関連銘柄の上昇相場を大きく取り逃したことであったと2024年12月の運用コメントで述べました。この点については、おかげさまで今年は同じ過ちは犯しておらず、AI関連銘柄は年初来、好調なパフォーマンスを維持しています。一方で、当ファンドは世界有数の優良半導体企業であるTaiwan Semiconductor Manufacturing Company(台湾/半導体・半導体製造装置)の組入比率を2024年8月時点では5.1%だったところ、当月は12.5%まで大幅に引き上げました。また、5月に株価が下落したのを機に、SK hynix(韓国/半導体・半導体装置)をはじめとする半導体銘柄の買い増しを行いました。なお、SK hynixはその後大幅に反発したため、売却して利益を確定しました。

テクノロジーはアジアでは大規模なセクターです。米国には有力なテクノロジー企業、とりわけNVIDIA社やBroadcom社のようにチップ設計の分野で有力な企業が存在する一方、製造サプライチェーンで最優良企業が存在するのはアジアです。

先端半導体は、人類がこれまで作り上げた製品の中でもきわめて複雑な製品であり、アジアが有する高度な製造技術がなければ、おそらくその設計も形にならないでしょう。したがって、半導体産業の重要性とそこに占めるアジアの役割を踏まえると、この分野に注力しないのは大きな機会損失につながりうると考え、同セクターへの投資を強化しており、その進展に手応えを感じています。

小型株から大型株への移行

当ファンドが行った2つ目の方針転換は、投資対象とする企業の規模に関するものです。これまで当ファンドは小型株に重点を置いてきましたが、2024年8月以降はより大型株を重視する姿勢に転じました。その主な理由は、小型株は多くの場合、大型株ほど強靭性や安定性を持たないという点にあります。その一方で、小型株は規模が小さい分、株価の大きな上昇余地を持つ可能性がありますが、想定されるリターンの振れ幅は非常に大きくなります。

事業環境がますます複雑化していることから、多数の銘柄でリターンの振れ幅は広がる一方だと考えられます。「アジア厳選投資」という愛称が示すように、当ファンドは20~30銘柄に絞った集中的なポートフォリオを構築しています。このような集中型のポートフォリオでは、利幅の大きい銘柄を多数組み入れることはリスク管理上困難です。小型株中心の戦略は、例えば組入銘柄数が60以上の分散型ファンドであれば有効性をもつと考えます。

下表は時価総額別にみたポートフォリオ構成の推移です。

もちろん、当ファンドが今後小型株に投資しないという意味ではありません。依然として、魅力的な小型株は存在すると考えています。しかし当ファンドはリスク管理の観点から、銘柄構成をコントロールし、より規模が大きく、強靭性や安定性を持つ企業に軸足を移しています。

現状のパフォーマンス

下表は2024年9月以降のパフォーマンスです。2024年9月には、中国の突然の景気刺激策による相場の急騰に対し、当時は中国銘柄の組入比率を低く抑えていたため、当ファンドは同月、大幅なアンダーパフォームを記録しました。しかしその後は堅調に推移しており、徐々にパフォーマンスを取り戻せると考えています。

2025年7月の運用コメント

株式市場の状況

当月、⽇本を除くアジア市場に使⽤される⼀般的な指数であるMSCIアジア指数(⽇本を除く、⽶ドル建て)は、前月末比2.63%上昇しました。国別で見ると、インドやフィリピンを除き概ね上昇しました。米国の貿易政策によって、世界貿易の先行きは依然として不透明です。トランプ米大統領は新たな国別の関税政策を発表しましたが、今後の交渉には引き続き前向きな姿勢を示しました。

中国・香港市場は、中国政府の「反内巻政策(中国国内における過度な価格競争や生産過剰の抑制を目指す政策)」によって企業の収益性が改善し、合理的な競争につながるとの期待感が高まりました。AI(人工知能)セクターやロボティクスセクターは中国の次なる成長ドライバーとして、加速度的な勢いで市場が拡大しています。NVIDIA社(米国)がH20チップ(AI半導体)の対中国向け輸出を再開したことも、AIに対する市場心理のさらなる向上に寄与しました。

韓国市場は李在明(イ・ジェミョン)新大統領が改革路線を打ち出し、家計支出拡大策、コーポレートガバナンスや株主の権利強化策などが公約として掲げられていることが投資家に好感され、年初来の高値を更新しました。一方で、法人税と証券取引税の引き上げが発表されたことで、一部で利益確定売りが見られました。

タイ市場は、タイ・カンボジアの間で長年にわたって続いてきた国境紛争が再燃したにも関わらず、力強く反発しました。停戦合意後も緊張状態は続いていますが、タイ企業に対する影響は限定的に留まると考えています。

インド市場は、米国が発表したインドからの輸入品に対する関税率が25%と予想を上回ったことから、インド市場は月末にかけて急落しました。

ファンドの運用状況

当月、当ファンドのパフォーマンスは、前⽉末⽐5.04%の上昇となり、参考指数であるMSCI AC Asia ex Japan Index(円ベース・配当込み)の同6.93%の上昇を1.89%下回りました。

セクター別では、金融セクター、資本財・サービスセクターなどがプラスに貢献した⼀⽅、ヘルスケアセクターがマイナスに影響しました。

当ファンドのパフォーマンスにプラスに寄与した銘柄は、Futu Holdings(香港/金融サービス)、Taiwan Semiconductor Manufacturing Company(台湾/半導体・半導体製造装置)、Tencent Music Entertainment(中国/メディア・娯楽)などでした。⼀⽅、マイナスに影響した銘柄は、Hugel(韓国/医薬品・バイオテクノロジー・ライフサイエンス)、Converge Information & Communications Technology Solutions(フィリピン/電気通信サービス)、SK hynix(韓国/半導体・半導体製造装置)などでした。

「新しい時代を作るのは老人ではない!」

—クワトロ・バジーナ(シャア・アズナブル)(出典:サンライズ 『機動戦士Ζガンダム』第50話より)

当ファンドが2024年に犯した最大の過ちは「ポップトイ(箱を開封するまで何が入っているかわからない仕様の商品)」を販売している中国企業の組み入れを見送り、同企業の株価が昨年1年間で300%以上も上昇したことでした。日本のサンリオへの知見から、この企業の組み入れが必要であることは確実に理解できたにもかかわらず、組み入れに踏み切らなかったのです。実際、当ファンドは同社の店舗を訪問し、感銘を受けていました。組み入れを見送ったのは特に香港や中国市場と比較するとバリュエーションがやや割高に見えると感じたからです。そこで年初に株価が調整したタイミングで、組み入れに踏み切りました。同社の株価が年初来約170%上昇したことで、当ファンドの迅速な対応は報われました。その企業とは、今や世界的な人気を誇るキャラクターとなった「LABUBU」を擁する「Pop Mart International Group(中国/一般消費財・サービス流通・小売り)、以下「Pop Mart」」です。

Pop Martは現在38歳の王寧(ワン・ニン)氏が2010年に設立した企業で、中国における新しいタイプの消費財企業を代表する存在です。同社は一般小売の試みが失敗に終わったあと、ブラインドボックス玩具(日本のガチャガチャのように開けるまで何が出てくるかわからない玩具)の販売に転じ、急成長を遂げました。同社の商品は主に20歳から40歳のいわゆるキダルト(子ども(キッズ)と大人(アダルト)を組み合わせた造語、子ども心を持ち続ける大人を指す)層をターゲットにしています。とりわけ業績を押し上げる要因となったのが「MOLLY(モリー)」というキャラクターの人気で、これは同社が香港のデザイナー、Kenny Wong(王信明)氏から取得したIP(知的財産)です。MOLLYはエメラルドグリーンの大きな瞳をした金髪の少女です。唇をとがらせた表情が特徴的で、可愛らしさの中に少し反抗的なところが感じられ、そうした点が若い世代の共感を呼んでいます。ブラインドボックス玩具には実用性はなく、ベイブレードやNintendo Switchのようにそれ自体で遊ぶことはできません。単なる飾り物として、机の上に置いておくだけです。しかし実用性がなくても、若者が自分らしさを表現する手段のひとつとなっています。同社の最もベーシックなブラインドボックスは、日本ではおよそ1,600円で販売されており、一般的なガチャガチャよりはるかに高価ですが、細部が作り込まれており、品質も優れています。

机の上におもちゃを置いておくことがなぜ自分らしさの表現なのか理解できない人もいるかもしれませんが、日本の女子高生を見ればその理由もわかるでしょう。日本では人形のついたキーホルダーをたくさんバッグにぶら下げて自分らしさを表現している女子高生をよく見かけます。こうした女子高生の行動を理解すれば、LABUBUがなぜ同社を世界的なステージに押し上げたのかを理解するのは難しくありません。LABUBUで最も人気があるのは、まさにキーホルダーになっていてバッグに吊るせる形の商品です。LABUBUの人気が本格化した時期を特定するのは難しいですが、BLACKPINKのリサがSNSで自身のLABUBUコレクションを披露したのがきっかけとされることが多いです。ちなみに、LABUBUの生みの親であるKasing Lung(龍家昇)氏も香港出身です。LABUBUには歯がたくさんあってモンスターのような顔をしています。ハローキティのように昔からいるかわいいタイプと全く異なり、「ブサかわ(不細工だけどかわいい)」なところが若者に人気なのかもしれません。サンリオのハンギョドンが人気なのも、少し「ブサかわ」なところがあるからだと言えるでしょう。LABUBUが瞬く間に世界中に知れ渡ったのは、世界的有名人が紹介したためでもありますが、バッグにぶら下げると非常に目立ち、友人が持っているのを見ると自分も欲しくなるためでもあります。バッグにキーホルダーをぶら下げる習慣が定着している日本でも、従来は日本のキャラクターが強かったものの、最近では女の子がLABUBUをぶら下げているのを見かけるようになりました。

Pop Martの業績成長は著しく、売上高は2019年の16億8,000万人民元から、2024年には130億人民元まで成長しました。2024年の売上高に占める海外売上の比率は約40%を占めており、今年は海外売上が中国本土の売上高を上回る見通しです。同社は海外では一般に現地人を採用して運営を任せ、中国企業からグローバル企業への変革を進めています。さらに重要なのは、玩具会社からIP企業への脱皮を進め、玩具というカテゴリーを超えて成長する体制を整えていることです。例えば、MOLLYはもともとディスプレイ用玩具でしたが、数年前にユニクロとコラボしてTシャツを販売しました。同社はLABUBUに関しても玩具だけでなく、リュックサックなどアクセサリーを販売しています。LABUBUのリュックを購入したい人がいるなら、LABUBUのコップ、LABUBUの水筒、LABUBUのティッシュペーパーを購入したい人もいるかもしれません。だとすると、LABUBUをライセンス化して様々な製品につけることもできるので、LABUBUは正真正銘のIPだということになります。

Pop Martとサンリオには興味深い相違点があります。サンリオのキャラクターはハローキティをはじめとして、まだLABUBUより知名度が高いにもかかわらず、Pop Martの利益はサンリオより多く、時価総額も大きいということです。これはサンリオが主にライセンスモデルを採用しているのに対し、Pop Martは垂直統合型のビジネスモデルを採用しているためだと考えます。こうしたアプローチには、いずれも長所と短所があります。サンリオがライセンスモデルを採用しているのは、リスクを低く抑える戦略をとっているからです。ライセンシー(許諾先)に画像をライセンス供与するだけで、同社の業務はほぼ完了します。ライセンシーが製造、流通、在庫管理などを担当し、サンリオはその見返りとして販売した商品のロイヤリティ(使用料)を受け取ります。一方、Pop Martは直営店を運営するなど、あらゆる業務を自社で行っています。サンリオからキャラクターのライセンス供与を受けたブラインドボックス入り玩具を例にとってみましょう。これが10米ドルで売れた場合、サンリオには60セント(6%)のロイヤリティが入り、サンリオにとってはそのほぼ全額が利益になります。一方、Pop Martは10米ドル全額を売上として回収し、コストをすべて差し引いても2~2.5米ドルの利益を上げることができます。その意味で、同社はバリューチェーンにおいてより多くの価値を獲得しているといえますが、その分リスクも高く、売れなかった場合の在庫リスクや店舗運営費用が発生します。現在の急成長期においては、この戦略が最大の価値獲得を可能にしています。

*サンリオ製品およびサンリオキャラクターのライセンス製品の最終市場における総売上高は推定約80億~90億米ドル

2025年6月の運用コメント

株式市場の状況

当月、⽇本を除くアジア市場に使⽤される⼀般的な指数であるMSCIアジア指数(⽇本を除く、⽶ドル建て)は、前月末比6.20%上昇しました。中東地域における地政学的リスクの高まりによって金融市場は一時的に混乱をきたしましたが、イランとイスラエルの停戦合意を受けて急速に回復しました。また、米中両国はジュネーブで貿易協議を行い、貿易規制を一部緩和すること、さらなる交渉を行うことで合意しました。

韓国市場は当月大幅に上昇しましたが、その要因となったのは米国株式市場の記録的な上昇でした。急速な拡大を続けるAI(人工知能)ソリューションの分野では、関連企業を巡って明るいニュースが次々に発表されるなど、良好な展開が続いています。韓国の大統領選挙は李在明(イ・ジェミョン)氏が勝利しましたが、同氏はコーポレートガバナンス改革の推進と国内消費の活性化を公約に掲げています。これを受けて投資家の間に韓国の企業価値向上プログラムが急速に進展する可能性があるという楽観的な見方が広がったことなどから、韓国株式に対する投資家心理が好転しました。

一方、タイ市場とインドネシア市場は軟調な値動きとなりました。タイ市場の重しとなったのは、新たな政治的混乱が発生したことでした。これはペートンタン首相がカンボジアの前首相フン・セン氏との電話の中でタイ軍幹部を批判したとされる音声が流出した問題で、倫理規範に違反したとして職務停止命令を受けたことによるものです。インドネシアではプラボウォ大統領の目玉政策である学校給食無償化制度や低価格住宅支援制度の実施が依然難航しています。低所得者層向けの支援策は遅れる可能性が高く、消費マインドの低下要因となっています。

ファンドの運用状況

当月、当ファンドのパフォーマンスは、前⽉末⽐6.62%の上昇となり、参考指数であるMSCI AC Asia ex Japan Index(円ベース・配当込み)の同6.31%の上昇を0.31%上回りました。

セクター別では、情報技術セクター、生活必需品セクターなどがプラスに貢献した⼀⽅、一般消費財・サービスセクターがマイナスに影響しました。

当ファンドのパフォーマンスにプラスに寄与した銘柄は、Taiwan Semiconductor Manufacturing Company(台湾/半導体・半導体製造装置)、SK hynix(韓国/半導体・半導体製造装置)、Samyang Foods(韓国/食品・飲料・タバコ)などでした。⼀⽅、マイナスに影響した銘柄は、Trip.com Group(中国/消費者サービス)、Samsung Heavy Industries(韓国/資本財)、ANTA Sports Products(中国/耐久消費財・アパレル)などでした。

当ファンドは前月後半に韓国を訪問し、美容、造船、半導体、製薬、ロボット、インターネット、銀行、オンラインゲームなど幅広い業界の企業を取材しました。2023年に投資方針を転換して以降(詳細は2024年12月の運用コメント参照)、韓国市場は当ファンドのリターンに大きく貢献しています。韓国は事業を世界的に展開するグローバル企業が多いという意味では日本と似ていますが、韓国企業は日本企業と比べてバリュエーションが割安だという点が異なっています。

バリュエーションが割安なのは、コーポレートガバナンスが全般的に脆弱であることからある意味で当然と言えるでしょう。さらに、言語や文化の壁もその原因の一つであると考えられます。例えば、当ファンドの主要組入銘柄の一つであるSamyang Foods(韓国/食品・飲料・タバコ)をはじめ、韓国企業の多くが英語による情報開示を適正な形で行っていません。加えて、K-POP、K-Beauty、さらにはK-Foodといった投資テーマの多くは、韓国文化に対する理解がなければ関連企業の将来性を十分に理解できないという特性を有しています。こうした点から、韓国市場に投資して利益を得るのに最も適した立場にいるのは現地の韓国人ではないかと思う人がいるかもしれません。しかし日本市場と同じで、それは部分的にしか当てはまらないと考えます。当ファンドの経験上、現地人が地元市場で有利というのは、多くの人々が抱いている幻想に過ぎず、誰が有利かというのは企業によって異なります。当ファンドの投資対象の多くはグローバル企業のため、世界的な視点で投資対象を判断する外国人の方が、新たなトレンドを把握しやすいという点で現地人より有利だと考えます。例えばSamyang Foodsは、売上と成長力の源泉の多くは海外市場です。韓国国内で高いシェアを握っているのはSamyang Foodsより「辛ラーメン」のNongshim社(韓国)ですが、海外でSamyang Foodsの即席麵「ブルダック」の人気が高まっていることに気づくのは、現地の韓国人より海外の投資家の方が早いでしょう。当ファンドは投資先の検討にあたって、必ず「現地人」の目と「外国人」の目という複眼的視点で評価するように心がけています。一方ではその国に関する知識を生かし、他方ではアジア地域全体、時には米国や欧州など他地域の調査で得られた知見を参考にしています。現地に関する知見とアジア地域全体、あるいは世界全体に対する視点を組み合わせるというのは当ファンドならではの優位な手法で、今後もこのアプローチを駆使してアジア全域でリターンの創出を目指してまいります。

当月末現在、当ファンドの韓国株式の組入比率は28.8%で、参考指数であるMSCI AC Asia ex Japan Indexを大幅に上回っています。以前、韓国市場がそれほど有望ならば、韓国株式の組入比率を60~70%に引き上げてはどうか、と尋ねられたことがあります。それに対する当ファンドの答えは、「ありえない」です。上記の質問は、有望な銘柄があるならその銘柄の投資比率を30~40%に引き上げてはどうかといっているようなものです。当然ながらそんなことはありえません。原則論からいえば、一市場全体の組入比率ですら最大40~50%に抑えるのが当然と考えます。当ファンドの投資理念はリスク管理に最大の比重を置いています。投資にはテールリスク(まれにしか起こらないはずの想定外の暴騰・暴落が実際に発⽣するリスクのこと)や思いがけない問題がつきもので、どれほど将来性のある国でも、どれほど有望な企業であっても、それは変わりません。まったく想定外の問題が発生しても大きな損害を被らないようにするには投資先をある程度分散する必要があり、また投資額を一定以下に抑える手法も欠かすことができません。当ファンドは投資先を分散し、アジア全域に適正比率で配分することで、一市場でテールリスクが発生して壊滅的な損失を被る事態を回避しています。

当月、韓国では2024年末の政治的混乱から半年を経てようやく大統領選挙が行われ、大方の予想通り、革新系政党「共に民主党」の李在明(イ・ジェミョン)氏が第21代大統領に就任しました。政治面の先行き不透明感が解消し、新政権が企業価値向上プログラムに本腰を入れて取り組む姿勢を示したことで、韓国市場は当月、好調なパフォーマンスを記録しました。当ファンドは韓国銘柄の組入比率を高く設定していたため、当月はそうした銘柄がリターンに大きく貢献しました。

以下、今回の韓国取材で得られた知見のうち主なものをご報告します。

K-Beauty - 高い成長率を維持

K-Beauty(韓国コスメ)については2024年6月の運用コメントで取り上げましたが、韓国の化粧品会社は2023年以降、当ファンドの重点分野の一つです。これまでも幾度となく指摘してきた通り、当ファンドが志向するのは、様々な消費財の中でも⽀出額が収入の増加に応じて継続的に増えていくような商品カテゴリーですが、化粧品はその代表例です。2024年に当ファンドの運用コメントで取り上げたK-Beautyのスキンケア製品は、欧米市場における浸透率が高まったこと、意外なことに中国市場において安定化の兆しが見られたことから、引き続き堅調な成長軌道を維持しています。

今回の取材ではスキンケア製品に加え、当ファンドが将来有望と考えている医療用美容機器メーカー(ボツリヌストキシンなど)や家庭用美容機器メーカーとも面談しました。韓国市場で最も有利な点は、同国の美容文化がきわめて根強いものであること、そして業界全体でイノベーションを推進し、手頃な価格で最新の美容製品が購入できる状態を作り出していることだと考えます。ボツリヌストキシンを例にとると、韓国製品は、Allergen社(米国)のオリジナル製品「BOTOX」の3分の2以下の価格でありながら、十分に満足のいく効果が期待できます。韓国は海外からの旅行者に割安で満足度の高い医療美容を提供する国として知られ、医療用美容機器でグローバルな評価を築きつつあります。現在、そうした製品は米国、欧州、中東を含む世界各国に販路を拡大していますが、ここで重要なのは、医療用美容機器は規制の対象となっているため、化粧品より大幅に参入障壁が高いという点です。こうした成長率と参入障壁の高さは投資家に高いリターンをもたらすというのが当ファンドの見方です。

造船 - 10年周期の上昇局面

2025年3月、Financial Times紙に「Why ships are the new chips(造船業界はなぜ新たな半導体業界なのか)」と題する記事が掲載され、造船業の重要性が高まっているという指摘がなされました。数十年にわたる再編と紆余曲折を経て、造船が事業として成り立っている国はもはや中国、韓国、日本の3か国しかありません。現在、米国は国家安全保障の観点から自国の造船能力不足を問題視していますが、中国の造船能力は推計で米国の200倍以上に達しているため、米国は韓国と日本の造船業界に大幅に依存せざるをえなくなるでしょう。

造船業界は景気循環が激しいことで知られており、通常は上昇期が10年程度続くと次の10年程度は下降期に入ります。現在は10年にわたる下降サイクルを脱し、上昇期に入った段階で、とりわけ海軍艦艇やLNG船(液化天然ガス(Liquefied Natural Gas)を運ぶためのタンカー)など、特定の種類の船舶の需要は非常に旺盛です。供給は不足気味で、その一部要因は欧米の一部船舶会社が地政学的要因から中国船の購入を控えていることにあります。一方で、韓国の造船会社は10年にわたる景気低迷期の後であることから、生産能力の拡大に消極的です。韓国の造船会社は設備投資額を抑制しながら堅調に収益をあげることで、財務の健全性と株主還元能力を急速に改善しています。

ピークがいつなのかを予測することは困難ですが、1つの上昇サイクルは10年程度続く傾向があるので、現在はまだこの上昇期の初期段階にいると考えられます。通常の景気循環は別にして、環境負荷に関する要求の高まりも、船主に環境負荷の低い新型船舶への転換を迫る要因となっています。さらに、韓国の造船会社が設備投資に対して慎重姿勢をとっていることから、業績のピークは下がっても、その分だけ上昇期が長く続く可能性が出てきています。当ファンドはHyundai Marine Solution(韓国/資本財)という船舶MRO(メンテナンス(Maintenance)、修理(Repair)、オーバーホール(Overhaul)を指し、船舶の運用を維持し、寿命を延ばすために必要な活動全般のこと)企業を組み入れています。同社は基本的に船舶用エンジンの保守・修理サービスを提供しています。この事業には安定的かつ継続的な受注が見込め、造船業の景気循環の影響を受けにくいという特性があります。当ファンドはこの他に、韓国のLNG船に特化した造船会社の組み入れも開始しました。

金融 - 企業価値向上でマクロ面の不確実性に対応

韓国の企業価値向上プログラムに真っ先に取り組んだのが銀行でした。当ファンドはかつてKB Financial Group社(韓国)を保有していましたが、既に利益を確定しています。

韓国の銀行では、長年にわたって株主還元率が低水準に留まっていました。韓国の銀行には一般にマクロ経済の低迷期に国家と同調して経済の調整役を担う役割が求められており、それが株主還元能力を抑制していたためです。しかし「企業価値向上」という流れの中で、規制当局の姿勢は変わりつつあります。銀行が目標の普通株式等Tier1⽐率(CET1比率、損失吸収力の高い自己資本をリスクアセットで割ったもの。より質の高い自己資本の割合を示した指標)を維持できれば、余剰資本を株主に分配することができます。大手銀行の多くは株主還元率の目標を40~50%としていますが、これは妥当な数字だと考えます。

しかしソウルを訪問して肌で感じたのは、韓国のマクロ環境が厳しさを増しているということです。銀行事業には景気循環に左右されやすい性質があるので、銀行はこれからやってくる試練に耐えられることを証明する必要があります。また企業価値向上プログラムに率先して取り組んだことから、銀行のバリュエーションが割安なのは市場関係者にとって既に周知の事実です。

一方で、企業価値向上プログラム全般は大統領選後に強化されるでしょう。新たに大統領に就任した李在明氏は、商法を改正し、株式市場の下支えを通じて韓国国民の資産を拡大する方針を表明しています。ここで重要なのは、李在明氏が上場企業に自己株式の消却を義務付ける制度を創設するという公約も掲げていることです。韓国のコーポレートガバナンス改革が勢いを保っていることから、過小評価されている銘柄の多くで株価がこれから持続的に上昇していく可能性があるでしょう。

当ファンドは現在、韓国の銀行は保有していませんが、韓国最大級の損害保険会社であるSamsung Fire & Marine(韓国/保険)の優先株を保有しています。保険商品の需要には融資の需要より安定的に推移する傾向があり、同社は銀行より逆境に強いと考えられるためです。また同社は自己資本がきわめて充実しているため、余剰分を株主に還元する余地が多くあります。銀行は力を尽くしてCET1比率を目標水準以上に維持する必要がありますが、同社は総配当性向を50%に設定しても、規制要件を容易に上回ることができます。さらに、当ファンドが投資している優先株は普通株より割安な価格水準にあることから、安全余裕率を広く確保することができます。同社の組み入れについては、来月以降により詳しく取り上げる予定です。

今後の運⽤⽅針

当ファンドは以下3つの基準に基づいて投資を行っています。

- 逆風に強い優良企業で、競争優位性に優れていること

- 経営陣が事業運営に長け、合理的な資本配分を行っていること

- バリュエーションが割安であること

また、一般に以下のような特徴を有する企業を逆風に強い優良企業とみなしています。

- 競争優位性が確立され、業界平均を上回る収益成長を実現していること

- 独自な製品やサービス、あるいは必要不可欠な製品やサービスを提供していて、価格決定力に優れていること

- 営業レバレッジが大きく、事業の成長に伴って利益が経時的に拡大すること

- 優れたコスト構造により、厳しい状況下にあってもフリーキャッシュフロー創出力を維持できること

こうした企業にはアジア経済の成長力を取り込む力がある、あるいはアジア諸国独自の強みを生かして事業を国際展開する力があると考えられます。

当ファンドは日本を除くアジア全域から上記基準に最も合致すると判断した企業を選定し、集中的にポートフォリオを構築します。したがって、国別配分比率はあらかじめ設定せず、各国固有のマクロリスクに注意を払いつつ、ボトムアップで銘柄選定を行ってまいります。

2025年5月の運用コメント

株式市場の状況

当月、⽇本を除くアジア市場に使⽤される⼀般的な指数であるMSCIアジア指数(⽇本を除く、⽶ドル建て)は、前月末比5.29%上昇しました。

台湾、韓国、中国・香港市場を中心に、幅広い市場が上昇しました。米中両国が相互関税の発動を部分的に90日間延期したことで、全面的な貿易戦争は回避されるかもしれないという楽観的な見方が生まれたことも、株価上昇に拍車をかけました。中国にとって比較的好ましい状況が長続きするかは不透明ですが、少なくとも両国は話し合いを続けています。また、トランプ大統領は米国際貿易裁判所から、輸入品に対して全面的に関税を課すことは大統領の権限を逸脱しているという判断を突きつけられました。

中国市場と香港市場は関税発動の延期を受けて上昇基調を維持し、そのため多数の企業が貿易関係やサプライチェーンを調整する時間を確保することができました。香港市場については、大手電池メーカーのContemporary Amperex Technology社(中国)をはじめ、大型の新規株式公開(IPO)が数件実施されたことも支援材料となりました。しかし、EV(電気自動車)セクターは月後半以降、逆風にさらされました。これはBYD Company社(中国)が大半の車種で値下げを行うとの発表を受け、競合他社も追随を余儀なくされたためで、価格圧力は利益率に大きな懸念をもたらし、とりわけ小規模EVブランドにはその影響が色濃く現れました。

インド市場は、英国との間で自由貿易協定(FTA)を締結したという発表や、パキスタンとの紛争による緊張緩和、経済全般のモメンタムが改善など、複数の好材料に牽引される形で力強く上昇しました。また、当月は中小型株が大型株をアウトパフォームしました。

一方、台湾市場と韓国市場ではテクノロジーセクターの市場心理が改善し、ASEAN諸国では7月に迫った貿易交渉の期限を前に、引き続き米国との交渉が進められています。

ファンドの運用状況

当月、当ファンドのパフォーマンスは、前⽉末⽐11.38%の上昇となり、参考指数であるMSCI AC Asia ex Japan Index(円ベース・配当込み)の同6.51%の上昇を4.87%上回りました。

セクター別では、コミュニケーション・サービスセクター、資本財・サービスセクターなどがプラスに貢献しました。

当ファンドのパフォーマンスにプラスに寄与した銘柄は、Taiwan Semiconductor Manufacturing Company(台湾/半導体・半導体製造装置)、Sea(シンガポール/メディア・娯楽)、LIG Nex1(韓国/資本財)などでした。⼀⽅、マイナスに影響した銘柄は、Hugel(韓国/医薬品・バイオテクノロジー・ライフサイエンス)、Indian Hotels(インド/消費者サービス)、Muthoot Finance(インド/金融サービス)などでした。

当月開催されたBerkshire Hathaway社(米国)の年次株主総会で、ウォーレン・バフェット氏が年内をもって最高経営責任者(CEO)を退任し、後任をグレッグ・アベル氏に委ねると発表しました。バフェット氏は過去およそ60年間にわたって様々な形で自身の投資哲学を披露してきましたが、当ファンドも含めた多くの世代の投資家に計り知れない影響を与えてきました。そして、その考えはこれからも私たちの指針となり続けることでしょう。

ご存知の方もおられるかもしれませんが、当社の社内勉強会は同氏をはじめとする著名投資家の様々な投資哲学を学んでいることから「バフェット・クラブ」と呼ばれており、当ファンドももちろんバフェット氏が提唱したいくつかの投資指針に基づいてファンドを運用しています。投資家の多くが同氏の戦略を過剰に単純化し、単なるバイ・アンド・ホールド戦略と捉えていますが、同氏の投資に対する姿勢は実は非常に柔軟で、その投資戦略を狭い枠に嵌めて解釈するのは危険だという点には注意が必要です。

バフェット氏は師と仰ぐベンジャミン・グレアム氏(投資理論の古典ともいえる『証券分析』や『賢明なる投資家』の著者)の投資哲学から学び、いわゆる「シケモク投資」と呼ばれる割安株から投資を始めました。事業成績は今一つ(あるいはかなりの低水準)であっても、株価がそれ以上に低迷している銘柄を探し、そして株価が適正水準に戻った時点で、その銘柄を売却して次の投資対象を探すという手法を採用しました。同氏は1950年代から1960年代にかけてBuffett Partnership Limited(BPL)という投資合資会社を運営し、買収合併アービトラージ(企業同士の買収合併が成立することを見込んで関連する企業の株式の裁定取引を行うこと、同氏はこの取引を「work-outs」と命名)やアクティビスト的な動きを伴う投資も行っていました。例えば、同氏は1959年頃にSanborn Map社(米国)へ投資しましたが、その企業価値は同社が保有する多様な株式ポートフォリオの価値を下回っていて、主力事業である地図事業が黒字を計上しているにもかかわらず、その価値は実質的にマイナスと評価されていたのです。そのためバフェット氏は積極的に同社の経営方針に関して提言を行い、企業価値を高めようとしました。

ウォーレン・バフェット氏が現在知られる「優良企業を買い、長期保有する」という投資手法に転換したのは、チャーリー・マンガー氏と出会い、バークシャー・ハサウェイの経営権を握った後のことでした(彼自身、この買収を「最大の失敗」と呼んでいます)。Berkshire Hathaway社は実質的に、損害保険事業で手にしたフロートと呼ばれる保険料収入による資金を原資とし、業績が堅調な企業を多数買収することで事業を軌道に乗せました。バフェット氏の初期の戦略はきわめて高い収益率を上げましたが(BPLであげた収益はパーセンテージで見ると同氏の経歴中でも飛び抜けて高水準でした)、投資規模の拡大は不可能でした。しかし優良企業を買収し、それを足がかりにすることで、多額の資本を投じながらまずまずの収益率を維持することに成功したという点では、同氏がよく口にする「規模はパフォーマンスの敵」という言葉が示す通りでした。この戦略の転換は、非常に現実的なものでした。同氏はBerkshire Hathaway社在籍中も、銀の購入(1997年)、米ドル以外の通貨によるバスケット取引(2002年)、買収合併アービトラージ(直近ではMicrosoft社(米国)によるActivision Blizzard社(米国)買収)など、型破りな投資を数多く行いました。投資の基本原則に従いながらも、機会があれば臨機応変に対応するという意味でのバランス感覚が、彼が他の投資家の追随を許さない点だと言えるでしょう。端的に言えば、バフェット氏は多くの人が考える以上に、非常に多才でバランスの取れた投資家なのです。一方で、彼も変わらないと信じる以下のような投資の基本原則が存在し、私たちもそれに従っています。

- 自分の「得意分野(circle of competence)」の範囲内で、自分が理解できるビジネスを展開している企業を買う

- 株式は企業の一側面に過ぎないので、投資家は企業とその本源的価値に目を向ける

- ファンダメンタルズが堅調な企業を注視する

- 株式市場は魅力的な売買価格を提供するための場であって、様々な合図を送って何をすべきかを教えてくれる相手ではない

- 安全余裕率(margin of safety)を確保する

私たちはこれらの原則に基づき、様々な形態で投資を行っています。

当月は当ファンドのパフォーマンスが力強く回復しました。その主な要因は以下の通りだと考えます。

- 当月の決算発表のシーズンにおいて、保有銘柄の一部がきわめて好調な決算を発表し、株価が大幅に上昇したこと。

- 前月に新たに組み入れたシンガポール銘柄やフィリピン銘柄などの一部が堅調に推移したこと。

- 当月前半にTaiwan Semiconductor Manufacturing Company(台湾/半導体・半導体製造装置)やSK hynix(韓国/半導体・半導体製造装置)といったテクノロジー関連銘柄の組入比率を引き上げたこと。これらの銘柄は短期的にみると依然先行き不透明感があるものの、長期的な可能性を考えるとバリュエーションが割安であると判断しました。ただし、この分野に関しては短期的な値動きに一喜一憂せず、冷静な対応が重要となると考えています。

決算に関しては、当ファンドが過去1年間に運用コメントで取り上げた複数の企業が、きわめて好調な決算を発表しました。

2024年10月に運用コメントで取り上げた東南アジアのインターネット大手Sea(シンガポール/メディア・娯楽)は、、オンラインゲーム、eコマース(電子商取引)、金融サービスの3事業部門すべてできわめて好調な決算を発表しました。eコマース部門のShopeeは引き続き成長を遂げ、収益性も改善しました。同部門は広告事業の浸透率を高めることでテイクレート(take rate、取扱高に対して運営企業が手にする売上高の比率)を改善し、規模の拡大によってコスト効率の向上を実現しました。同部門の調整後EBITDAマージンは流通取引総額(GMV)の0.9%に改善し、数四半期ぶりの高水準となりました。ゲーム部門のGarenaも人気タイトル「Garena Free Fire」と日本のアニメ「NARUTO -ナルト- 疾風伝」のコラボ効果で、2021年以来の好調な四半期となり、予約総額が前年同期比51%増を記録しました。これほど大幅な伸びは一時的なものに留まる見込みではあるものの、「Garena Free Fire」が既に世界で最も人気のあるオンラインゲームの一つであることを踏まえ、経営陣が今後数四半期で2桁成長が続いていくだろうと発言したことは心強い限りです。先日「Monee」へと改称した金融サービス部門はShopeeの成長より速いペースで規模拡大を続けています。主要市場であるインドネシアでの景気減退によって信用コスト増加の懸念がありますが、2024年10月の運用コメントで述べたように、同社は短期融資中心のため、より柔軟に環境に応じたローンのポートフォリオの調整ができると考えます。総体的にみて、当ファンドは東南アジアと中南米でのデジタル化の進展に、同社の強みが発揮されることを引き続き期待しています。同社は引き続き当ファンドの組入比率上位銘柄です。

2024年11月に運用コメントで取り上げた誘導ミサイルと防衛電子機器に特化した韓国の防衛大手であるLIG Nex1(韓国/資本財)は、旺盛な受注動向から予想を上回る高い収益性を維持しました。イラクから3.7兆ウォン規模のミサイル受注が確定したことで、受注額は第1四半期だけで2024年の約3.5兆ウォンを上回り、約4.2兆ウォンに達しました。また、受注残高は2024年売上高のおよそ6年分と堅調な水準にあります。

しかし、こうした防衛関連企業の四半期決算には、不要な情報が多数含まれていると考えます。海外からの案件は一般に金額が大きいですが、継続性に欠ける性質があるため、事業の安定性がありません。そのため受注が想定外に拡大して株価が上昇することもあれば、期待外れに終わって株価がアンダーパフォームすることもあります。

したがって、四半期ごとの数字に一喜一憂しない姿勢が重要です。現在は株価が割高な水準にあると考えられるため、当ファンドでは一部利益確定を行い、今後の株価動向を注視しています。

2025年1月に運用コメントで取り上げた韓国の即席麺大手Samyang Foods(韓国/食品・飲料・タバコ)は、好調な四半期決算を発表しました。以前から述べていた通り、同社は生産能力の制約に直面しており、新工場は今年半ばまで稼動しません。しかし、価格と利益率が高い米国をはじめとする海外市場からの需要が非常に旺盛なため、Samyang Foodsは国内市場での供給を意図的にコントロールし、輸出に振り向ける数量を拡大しました。その結果、売上高は前四半期比10.5%増、営業利益率は25.3%というきわめて高い水準に達しました。最近では、同社は即席パスタブランド「Tangle(テングル)」のグローバル展開を加速させています。同ブランドの特徴は麺のたんぱく質含有率が高く、ノンフライであることで、より栄養価が高く便利な麺として、従来の即席麺に取って代わる可能性があると考えています。同商品は日本でもドン・キホーテなど一部小売店で購入可能となっており、試食したところ、きわめて差別化された商品だという所感を得ました。同社は差別化された新商品の開発のため積極的に再投資を進めており、競争上の優位性は長期的に拡大すると考えています。当ファンドの同社に対する信頼感はさらに高まっており、時価総額はすぐにでも日本の即席麺メーカー2社(東洋水産と日清食品)を上回る可能性があると考えています。このところ韓国ウォンの対米ドルレートが上昇していることは逆風となる可能性がありますが、同社商品に対する需要はこれまで以上に高く、為替の影響は克服できると考えています。Samyang Foodsは引き続き当ファンドの組入比率上位銘柄です。

今後の運⽤⽅針

当ファンドは以下3つの基準に基づいて投資を行っています。

- 逆風に強い優良企業で、競争優位性に優れていること

- 経営陣が事業運営に長け、合理的な資本配分を行っていること

- バリュエーションが割安であること

また、一般に以下のような特徴を有する企業を逆風に強い優良企業とみなしています。

- 競争優位性が確立され、業界平均を上回る収益成長を実現していること

- 独自な製品やサービス、あるいは必要不可欠な製品やサービスを提供していて、価格決定力に優れていること

- 営業レバレッジが大きく、事業の成長に伴って利益が経時的に拡大すること

- 優れたコスト構造により、厳しい状況下にあってもフリーキャッシュフロー創出力を維持できること

こうした企業にはアジア経済の成長力を取り込む力がある、あるいはアジア諸国独自の強みを生かして事業を国際展開する力があると考えられます。

当ファンドは日本を除くアジア全域から上記基準に最も合致すると判断した企業を選定し、集中的にポートフォリオを構築します。したがって、国別配分比率はあらかじめ設定せず、各国固有のマクロリスクに注意を払いつつ、ボトムアップで銘柄選定を行ってまいります。

2025年4月の運用コメント

株式市場の状況

当月、⽇本を除くアジア市場に使⽤される⼀般的な指数であるMSCIアジア指数(⽇本を除く、⽶ドル建て)は、前月末比0.76%上昇しました。しかしこうした良好なパフォーマンスが出ても、株式市場が月内を通じて激しい上下動を繰り返したということの方にどうしても目が向きます。その発端となったのは、トランプ米大統領が「解放の日」に発表した関税の影響が、範囲の面でも規模の面でも市場関係者の予想をはるかに上回ったことでした。対米貿易に対する依存度が大きいアジア諸国のほぼすべてに甚大な影響がおよぶという見方が投資家の間に広がったことから、MSCIアジア指数(⽇本を除く、米ドル建て)は発表後数日で10%以上下落しました。

ところが当初はこれほど大きい衝撃があったにもかかわらず、中国以外の大半の国が報復措置を取らず、90日間の発動一時停止期間中に交渉を行う意欲を示したため、アジアの株式市場は総じて徐々に回復しました。現在は米国とアジア諸国の交渉が進行中で、米国と中国の協議は行き詰まったままです。

輸出と経済成長の鈍化に対する懸念から、アジア諸国の中央銀行は年内に金融緩和を実施し、自国経済の下支えを図る意向を示しています。中国も景気刺激策を通じて家計の消費支出を押し上げ、企業に輸出市場の米国以外への拡大を促すことで、貿易混乱の影響を和らげる措置に乗り出しました。BYD Company社(中国)のように対米輸出に対する依存度が低い企業は、競争力の高いEV(電気自動車)を魅力的な価格設定で供給することで、海外市場でも力強い成長を続けています。

こうした状況の中、インドは比較的有利な立場にあるようです。Apple社(米国)がインドにおけるiPhone生産の拡大を計画しているという報道が流れたことで、これに追随して今後インドで設備投資を行う企業が増え、インドが中国に代わる生産拠点としての位置づけを得る可能性があると考えます。

ファンドの運用状況

当月、当ファンドのパフォーマンスは、前⽉末⽐2.42%の下落となり、参考指数であるMSCI AC Asia ex Japan Index(円ベース・配当込み)の同3.89%の下落を1.47%上回りました。

セクター別では、資本財・サービスセクター、生活必需品セクターなどがプラスに貢献した⼀⽅、金融セクター、コミュニケーション・サービスセクターなどがマイナスに影響しました。

当ファンドのパフォーマンスにプラスに寄与した銘柄は、Pop Mart International Group(中国/一般消費財・サービス流通・小売り)、LIG Nex1(韓国/資本財)、Hanwha Aerospace(韓国/資本財)などでした。⼀⽅、マイナスに影響した銘柄は、Tencent Holdings(中国/メディア・娯楽)、Futu Holdings(香港/金融サービス)、Full Truck Alliance(中国/運輸)などでした。

当月は近年でも特にボラティリティの高い月となりました。トランプ米大統領が「解放の日」と命名し、世界各国に相互関税を課すと発表した2025年4月2日以降、世界は一変しました。

当ファンドが解放の日を前にして講じた対策

当ファンドは解放の日にむけた事前対策として、2025年初から解放の日の直前にかけて、米国向け輸出が中心となっている企業のうち、E Ink Holdings(台湾/テクノロジー・ハードウェアおよび機器)などの資本財セクター、ハードウェア技術や半導体セクターなど、顧客の設備投資が収益の原動力となっている銘柄の組入比率を引き下げました。その結果、前月末時点で当ファンドの台湾の組入比率は参考指数であるMSCI AC Asia ex Japan Indexを大幅に下回り、当ファンドが保有する半導体関連銘柄はTaiwan Semiconductor Manufacturing Company(台湾/半導体・半導体製造装置)のみとなりました。また現金保有率も増加し、同時点で7%程度の水準に達していました。

解放の日以降の経過

解放の日以降の状況推移は当ファンドや市場の予想をはるかに下回るものでした。いわゆる相互関税の税率は、「X国に対する二国間貿易赤字をX国からの輸入額で割り、それをさらに2で割る」という方法で計算された模様です。その結果、世界の工場であり、一般に対米貿易黒字の多いアジア各国が最大の打撃を受けることになりました。アジア主要国の中で税率が20%を下回ったのはフィリピン(17%)とシンガポール(10%)だけでした。本報告書執筆時点では相互関税の賦課が中国を除いて90日間一時停止されており、2025年7月9日までは基本税率の10%のみが課されることになっています。各国は貿易協定の締結に向けて対米交渉を進めています。

最大のネガティブサプライズとなったのはベトナムで、相互関税は46%でした。対米輸出はベトナムのGDPの約30%を占めています。ベトナムは米国と関税引き下げ協定を締結できなければ、経済に深刻な打撃を受けることになります。なお、当ファンドはベトナム銘柄を組み入れておりません

一方、やり方が強引すぎたこと、相互関税の計算方法が不可解であること、他国を見下すような発言があったことなどから、米国も深刻な信頼失墜に陥りました。

関税政策がポートフォリオにおよぼす影響(税率が発表済みのもののまま変わらないと想定した場合のシナリオ)

一次的に関税の影響を直接的に被るのは、対米輸出企業でしょう。当ファンドは既にそうしたリスクに晒されている銘柄の組入比率を大幅に削減しており、ポートフォリオの米国への収益エクスポージャーは非常に小さくなっています。保有銘柄のうち最も影響を受けると考えられるのは、Samyang Foods(韓国/食品・飲料・タバコ)など韓国の一部銘柄です。Samyang Foodsについては、米国における競合先(東洋水産、日清食品、NongShim社(韓国))が製品を米国内で製造しているため、同社はコスト面で不利な立場に置かれています。しかし即席麺の価格はきわめて安価で、同社が製造する即席麺「ブルダック」の小売価格は100gあたり約1.1米ドルに過ぎません。関税によってコストが15から20セント上昇する可能性があり、小売事業者がそれを価格に全面転化すればその分価格が上昇することになります。しかし、そもそもブルダックは競合他社の製品よりかなり高価であることから、ブルダックの消費者にとって価格はそれほど重要な購買決定要因ではないと考えられ、価格が15から20セント上昇しても、ブルダックの需要が減退することはないとみています。一方、景気が悪化し、インフレが加速すれば、即席麺の需要は逆に増える可能性さえあります。

二次的影響としては、貿易戦争によって世界的な景気後退と米国のインフレ率上昇が発生するという事態が考えられます。しかし変動要素が多すぎるため、その影響を予測するのは不可能です。例えば、Samyang Foodsは関税の影響を直接受けると考えられますが、米国経済の弱体化とインフレ率上昇は、即席麺の需要を増加させる可能性もあります。正直なところ、事態がどう展開するかまったく予想がつかないので、新たな情報が出てきた時点で対応するしかありません。

当ファンドの投資方針の中心にあるのは、基礎体力があり、耐久力に富むと考えられる銘柄に投資するという考え方です。当ファンドが投資するのは、景気の軟化に対する備えが万全で、その影響に耐えるだけの体力がある銘柄です。そうした銘柄のパフォーマンスはマクロ環境が混迷期にあっても比較的好調に推移すると考えます。

全体的構図

世界各国が米国と交渉中のため、現時点で個々の国についてコメントすることは差し控えます。

関係者の多くが「X国に対する二国間貿易赤字をX国からの輸入額で割り、それをさらに2で割る」という単純かつ不可解な計算式で相互関税率を計算したことを批判していますが、米国の意図は単純明快で、貿易赤字の削減にあるようです。この計算式が他国の対米貿易障壁を適正に反映したものであるか否かは、いわばどうでもよいことなのです。米国は貿易赤字の削減に加え、自国の製造業を復活させたいと考えています。経済と国家安全保障の両面で重要だからです。そのため、米国との交渉は単なる関税の引き下げ要請だけでなく、米国の戦略的優先事項に合致するものでなければなりません。

ここで念頭においておくべきことは、対米貿易黒字を計上している国が必ずしも米国を利用しているわけではないということです。貧困国には、当然ながら米国から多額の商品を購入する資金がありません。そうした国々にできることは、コーヒー豆のような低価格商品や日用品を米国に売り、ドルと交換することです。貧困国が保有するドルの使途は選択の余地が乏しく、米国債を購入して赤字を補填することになるでしょう。そうした場合、常識的に考えて、貧困国が米国を利用しているとは言えないでしょう。

いま何が危険なのかというと、米国の財政赤字に既に注目が集まっているにもかかわらず、米国の世界的信用が失墜しつつあることです。米国は1980年代から「双子の赤字(貿易赤字と財政赤字)」を抱えています(その間に財政黒字期間が短期間だけ存在)。これほど長期にわたって双子の赤字を抱え続けるには、特権的な立場が必要です。ドルは世界の基軸通貨で、世界中の人々がドルを保有しておく必要があります。先行き不透明な状況下では、ドルはしばしば資産の安全な逃避先とみなされます。世界的な基軸通貨としての地位は、技術における米国のリーダーシップといった他要因とあいまって、世界各国から資本を引き寄せ、米国の双子の赤字を維持する要因となっています。

しかし米国の経済力と軍事力をもってしても、双子の赤字がいつまでも続くとは限りません。明確なのは、トランプ政権が貿易赤字と財政赤字という問題を両方解決することの緊急性を理解しているということです。米国が歳入源として関税を課し、政府予算を管理するためにDOGE(政府効率化省)を設置し、同盟国に国防支出を増やすよう圧力をかけているのはこのためです。しかし、政策の先行きが見えないこと、同盟国に対する姿勢が強硬であることから、ドルに対する世界的信頼が損なわれる可能性があります。米国はそれによって債務スパイラルに追い込まれる危険性があります。米国債利回りが上昇し、株式市場が下落する中でドル安が進行したことは、新興国市場ではありがちなことでしょうが、米国のような支配的地位を持つ国では起こりにくい事態です。それは早期警戒のサインだったと言ってよいでしょう。トランプ政権はいわゆる「マールアラーゴ合意」の構想を打ち出しています。ここで考えられる方法は、外国が保有する米国債をより残存期間の長い他の米国債と交換し、実質的に負担を遠い将来に転嫁することです。交換を求められる可能性のある国々は、その前に米国債を売却するかもしれません。幸いなことに、今のところ状況は安定しているようです。しかし対応を誤れば、何らかの形で金融危機に発展するリスクは今や小さくありません。

「米ドルが世界の基軸通貨でいられるのは、米国の市場が開かれていること、経済が堅調であること、法の支配によって財産権が保護されているからだ。それらすべてを保護しているものこそ、米軍である」

「世界経済に対する影響力と基軸通貨の地位を守りたいなら、米国は幅広い人々の信用を勝ち取り、信頼性を高める必要がある」

「同盟関係が強ければ強いほど、基軸通貨の地位も高まる。しかし、その逆もまた真である。歴史を通観すれば、国家が弱体化するとその国の通貨は基軸通貨の地位を失っていくのは明らかである」

- ジェームズ・ダイモン、JP Morgan Chase年次報告書2024年版(2025年4月7日 P25-26)

世界的な貿易不均衡は1つの国だけが原因で発生するものではなく、必ず別の側面があります。中国は世界最大の貿易黒字国であり、最大の債権国でもあります。世界的な貿易不均衡は特段新しい問題ではありませんが、中国が2001年にWTO(世界貿易機構)に加盟して以来、その貿易黒字がかつてない規模で拡大したことがこのところ話題となっています。

理論的に言えば、米国の購買力が低下するなら、中国は国民の消費力を高めて緩やかな人民元高を容認し、世界的な商品の買い手として存在感を増すべきです。それは米国が望んでいることであり、長期的には中国にとって良い結果を招くでしょう。 そうすれば中国は過剰生産能力を世界に安売りし続けるという方法をとらずに、長期的懸案である経済変革を推し進め、国際的イメージを改善することができます。しかしデフレ圧力と過剰生産能力という問題が深刻化する可能性があるため、短期的にはきわめて大きな痛手を被ることになるでしょう。

世界的な貿易不均衡は数十年にわたる問題で、解決には多大な痛みが伴います。たとえ何らかの合意に達したとしても、実際に実行する段になると困難を極める可能性があります。トランプ政権の言う通り、米国は製造業を復活させる必要がありますが、そのためには多くの課題を解決しなければなりません。問題の深刻さと複雑さを考えると、今のように強引なアプローチを続けるなら、その過程で何か非常事態が発生しても不思議ではありません。

解放の日以降にポートフォリオに加えた変更

解放の日以降、当ファンドが保有していた先進国市場の金融銘柄の組入比率を引き下げました。米国の景気減速とともに米国連邦準備制度理事会(FRB)が金利引き下げを余儀なくされれば、銀行にとっては悪いシナリオになると考えます。さらに、新しい世界秩序が米ドルと世界金融システムに与える影響も不透明です。米国の著名投資家レイ・ダリオ氏をはじめ、米国の債務危機が迫っていると指摘する人もいます。グローバル・メガバンクは世界の金融システムと深く結びついており、危機の際には多くのストレスに直面する可能性があります。ただしここで強調したいのは、危機の発生確率が高いということではなく、実際に発生した場合にどのような事態が起きるかわからないということです。幸い最終的に何も悪いことが起きなかったとしても、金融銘柄の株価上昇余地が、同時期に下落した他銘柄と比較して大きいわけではありません。当ファンドはボトムアップ・リサーチを採用しているため、投資決定要因はリスク・リターン特性であって、マクロの予測ではありません。

当ファンドは上記のような組入銘柄の一部売却を行うと同時に、安定した経常収益源と強固なバランスシートを持つと考えられる銘柄の組入比率を拡大しました。例えば、First Pacific(香港/食品・飲料・タバコ)への新規投資を開始しました。同社は香港市場に上場していますが、その資産はASEANの、主にインドネシアとフィリピンにあります。同社は主に世界最大級の即席麺会社であるIndofood CBP Sukses Makmur社(インドネシア)や、フィリピンとインドネシアを中心とした公共事業、有料道路、通信事業者などの重要なインフラ資産を所有しています。これはきわめて安定性の高い事業の集合体で、潤沢なキャッシュフローを創出しています。重要なのは、インドネシアもフィリピンも対米輸出に対する依存度が低く、国内主導型の経済であることです。そのため足元の貿易戦争の影響を受けにくい特性を有しています。同社は配当利回りが5%程度と魅力的な水準であり、累進配当政策を維持しています。さらに、ASEANにおける安定資産のポートフォリオも拡大しています。

国別では、直近投資していなかったフィリピン銘柄の組み入れを開始しました。フィリピンは人口が多く若年層が厚い国で、経済は国内主導型です。輸出総額はGDPの20%程度で、対米輸出は総輸出額の10%強に過ぎません。フィリピンに賦課される相互関税の税率は比較的低いため、貿易戦争の影響はきわめて軽微と考えます。それどころか、原油価格が下がれば、すでに下降トレンドにあったインフレ率をさらに押し下げる効果もあります。また、ドル安は中央銀行に利下げ余地を与えます。こうした要因によって、同国のマクロ的な状況はより盤石なものとなっています。フィリピンに直近投資していなかったのは、機会費用によるものです。実際、MSCIフィリピン指数は2023年以降、MSCI AC Asia Indexを大幅に下回っています。フィリピン市場もバリュエーションがきわめて低い水準で取引されています。MSCIフィリピン指数の1年後予想PERは約10倍で、コロナ禍の最低時よりさらに低い水準です。世界情勢が一変した現在、他の投資機会と比較して、この国の守備範囲の広さと安定した成長に再び魅力を感じ、インターネット通信関連銘柄と国内大手銀行1行の組み入れを開始しました。

また、資本財セクターやテクノロジー/半導体セクターなど、顧客の設備投資によって収益が左右される企業の組入比率は引き続き低く抑えています。貿易協定が締結されても、企業の大規模投資に対する意欲は著しく損なわれており、回復には時間がかかると思われます。

一方、当ファンドの現金保有比率は株式購入に充当したため低下しました。

幸いなことに、トランプ大統領は当月後半に様々な面で政策を緩和しているようです。しかし、トランプ政権の政策はきわめて予測がつきにくいことから、より安定性と耐久性の高い銘柄でポートフォリオを構築するよう努めています。

今後の運⽤⽅針

当ファンドは以下3つの基準に基づいて投資を行っています。

- 逆風に強い優良企業で、競争優位性に優れていること

- 経営陣が事業運営に長け、合理的な資本配分を行っていること

- バリュエーションが割安であること

また、一般に以下のような特徴を有する企業を逆風に強い優良企業とみなしています。

- 競争優位性が確立され、業界平均を上回る収益成長を実現していること

- 独自な製品やサービス、あるいは必要不可欠な製品やサービスを提供していて、価格決定力に優れていること

- 営業レバレッジが大きく、事業の成長に伴って利益が経時的に拡大すること

- 優れたコスト構造により、厳しい状況下にあってもフリーキャッシュフロー創出力を維持できること

こうした企業にはアジア経済の成長力を取り込む力がある、あるいはアジア諸国独自の強みを生かして事業を国際展開する力があると考えられます。

当ファンドは日本を除くアジア全域から上記基準に最も合致すると判断した企業を選定し、集中的にポートフォリオを構築します。したがって、国別配分比率はあらかじめ設定せず、各国固有のマクロリスクに注意を払いつつ、ボトムアップで銘柄選定を行ってまいります。

2025年3月の運用コメント

株式市場の状況

当月、⽇本を除くアジア市場に使⽤される⼀般的な指数であるMSCIアジア指数(⽇本を除く、⽶ドル建て)は、前月末比0.06%上昇しました。パフォーマンスはアジア各国でまちまちで、関税政策を巡る不透明感、米国の景気後退懸念、AI(人工知能)に関する市場心理の悪化が投資家の信頼感を損なう要因となりました。米トランプ大統領が米国に輸入される自動車に25%の関税を課すと発表し、相互関税の発表も予想されることから、世界的に景況感が悪化しました。

とりわけパフォーマンスが軟調だったのは台湾市場でした。米国の関税政策を巡る不透明感とAIに関する市場心理の悪化がいずれも株価の重しとなりました。また、中国のAI開発企業DeepSeekが従来より大幅に低いコストで高性能のAIを開発したことで、テクノロジー銘柄が高い成長率を維持するという期待感が薄まり、株価が急反落しました。それを受けてAIサーバーや機器の需要が予想を下回るという懸念が広がり、関連企業の業績が下方修正されました。

中国市場と香港市場は、不動産セクターに安定化の兆しが出てきたことやバリュエーションが割安であることから、底堅く推移しました。Alibaba Group Holding社(中国)の蔡崇信(ジョセフ・ツァイ)会長がデータセンター投資におけるバブルの可能性を警戒する発言をしたことが香港ハンセンテック指数の下落材料となりましたが、投資家の関心が再燃したことで、これまでの勢いは保たれました。また、BYD Company社(中国)とXiaomi Corporation社(中国)が生産能力拡張に向けて大規模な資金調達を行ったことは、中国EV(電気自動車)企業の市場シェアと普及率の拡大に対する自信の現れと考えられます。

インドネシア市場は前月の急落から当月は小幅上昇に転じました。新たに設立された政府系投資ファンドにガバナンス上の懸念があることや、国軍法の改正によって現役軍人の政府機関に対する監視を強化する道が開かれたことから、投資家は依然として慎重姿勢を維持しています。1月と2月の税収が低迷したことも、プラボウォ大統領の推進する「学校給食無償化」制度の持続性に関する懸念が高まる要因となりました。

一方、インド市場では、Nifty50指数が5か月連続で下落したあと力強い回復を見せ、当月は6.30%上昇しました。その原動力となったのは、銀行に対する規制緩和、外国機関投資家の投資の再開、民間消費や政府支出の拡大など、経済指標が良好だったことが考えられます。

ファンドの運用状況

当月、当ファンドのパフォーマンスは、前⽉末⽐0.03%の下落となり、参考指数であるMSCI AC Asia ex Japan Index(円ベース・配当込み)の同0.71%の下落を0.68%上回りました。

セクター別では、一般消費財・サービスセクター、コミュニケーション・サービスセクターなどがプラスに貢献した⼀⽅、資本財・サービスセクター、情報技術セクターなどがマイナスに影響しました。

当ファンドのパフォーマンスにプラスに寄与した銘柄は、Pop Mart International Group(中国/一般消費財・サービス流通・小売り)、Trip.com Group(中国/消費者サービス)、Indian Hotels(インド/消費者サービス)などでした。⼀⽅、マイナスに影響した銘柄は、Taiwan Semiconductor Manufacturing Company(台湾/半導体・半導体製造装置)、LIG Nex1(韓国/資本財)、Futu Holdings(香港/金融サービス)などでした。

過去数か月にわたって今年の世界株式市場は非常に不安定になるだろうと述べてきましたが、実際にあらゆる市場でボラティリティが急上昇しています。当ファンドは選好銘柄のバリュエーション低下を買いの好機と捉えて対応しています。

当月、とりわけ目立ったのはインドネシア市場の月後半にかけての急落で、その要因としては、新たな政府系投資ファンドの発足や現財務相の辞任観測、また学校給食無償化などの政策によって財政悪化懸念が広がったことなど様々なものが考えられます。さらに、インドネシア国会で、政府機関への現役軍人の登用を拡大する改正法案が可決されました。こうした動きがいずれも市場の不安を呼び起こした模様です。当ファンドはかつて一部インドネシア銘柄を組み入れていましたが、いずれも2024年中に利益を確定し、インドネシア銘柄の直接的な組み入れがなかったため、今回の暴落の影響を回避することができました(ただし、Sea(シンガポール/メディア・娯楽)など事業面でインドネシアと関連のある銘柄は引き続き保有しています)。

当ファンドはボトムアップ・リサーチを重視する一方、保有比率の設定にあたり、もちろんマクロ環境の影響も考慮しています。というのは、マクロ環境はいわゆるサーキットブレーカー(株式相場が大きく変動した時に、相場を安定させるために発動される仕組み)の役割を果たしています。当ファンドは投資の規模を、主に投資の確実性という点から判断しています。マクロ経済が弱含み、政治の不確実性が高まると、企業にとっては業績の下振れリスクとなるため、組入比率を低く抑えます。そうした意味では、国別配分に関してマクロ経済分析に基づくトップダウン式のアプローチを採用する投資家と同じ結論に達することもあり得ます。現時点では引き続き状況を注視しており、場合によっては今回下落したインドネシア銘柄を組み入れることがあるかもしれません。

創業160年

2025年3月3日、当ファンドの組入銘柄であるHSBC Holdings(香港/銀行、以下「HSBC」)が創業160周年を迎えました。長期保有を見込む銘柄として、当月は同行について取り上げたいと思います。

もちろん、保有するか否かはバリュエーション次第であり、そして何よりも他に有望な銘柄がないかどうかという点にかかっています。他により有望な銘柄があれば売却して資本を再配分しますので、組入開始時点では長期保有を想定していても、保有期間は想定より短くなる場合があります。

HSBCの社名は母体となった香港上海銀行(The Hongkong and Shanghai Banking Corporation)の略称に由来しています。同行は1865年に当時英国の植民地だった香港を通じて中国と大英帝国の貿易を促進するという目的で設立されました。同行は、第二次世界大戦による混乱など数々の試練を乗り越えて、香港を代表する銀行としての地位を確立し、「The Hong Kong Bank」と呼ばれるまでになりました。香港が単なる港町から国際金融の中心地へと発展したことで、HSBCは多大な恩恵を受けました。香港の中環地区にあるHSBC香港本店ビルは、現在でも香港を代表する建物のひとつです。

HSBCは1990年代に海外進出を積極的に進め、最も重要な取引は1992年のMidland Bank(英国)の買収でした。同行は買収条件を充足させるため、ロンドンにグループの親会社となるHSBC Holdingsを設立しました。その後数十年にわたり、米国のRepublic National Bank of New Yorkや消費者金融会社Household Internationalの買収などを通じて、米国を含む世界各地へ事業を拡大し続けました(ただし2008年の世界金融危機で多額の損失を出し、HSBCは2011年に米国から撤退)。2002年から2016年までの長期間にわたり、同行のブランドスローガンは「The World’s Local Bank(世界の地方銀行)」という当時のグループのポジションを強調するものでした。最盛期には、HSBCは80か国以上で事業を展開していました。

しかし2008年の世界金融危機以降、グローバルバンキング事業は多大な困難に直面しました。銀行事業の収益性はコストの上昇とともに低下し、これほど巨大なグローバルバンキング事業を運営する意味はもはやなくなってしまいました。米国の銀行の中で最も大規模に世界展開を進めていたCitigroupの株価は、金融危機の発生以後、S&P500銀行株指数を大幅にアンダーパフォームしました。そうした事態を受け、HSBCは戦略的優先度の低い市場から撤退して事業構造を簡素化するという長い道のり(同行の160年の歴史と比較すればそれほど長くありませんが)を歩み始めました。現在、同行は58市場で事業を展開していますが、特に力を入れているのはアジア市場と英国市場です。

同行の事業部門は現在、以下のような区分となっています。

- 香港事業部門(2024年税引前利益の28%):香港におけるリテールバンキング業務、商業銀行業務など

- 英国事業部門(同20%):英国におけるリテールバンキング業務、商業銀行業務など

- 法人・機関投資家向け銀行業務(CIB)部門(同35%):主に大企業向けのクロスボーダーバンキング業務、キャピタルマーケット業務など

- 国際資産運用・プレミアバンキング部門(同12%):付加価値の高いリテールバンキング、プライベートバンキング、資産運用など

当ファンドの投資仮説は、事業基盤の強さと耐久力、優れた経営陣、魅力的なバリュエーションという3つの要素に集約されます。この基本要素に加え、カタリスト(きっかけ)があるか、業界は景気循環のどのサイクルにあるか、といった要素に基づいて投資手法を選択し、どのタイミングでどこに投資すれば最も高い利益が見込めるかを判断します。いずれにせよ、当ファンドの投資において3つの基本要素が変わることはありません。

HSBCの事業基盤の強さに関して述べると、同行は世界全体で事業規模を大幅に縮小した後、現在は自社が強みをもつ少数の主力事業に集中しています。同行は香港最大の銀行で、融資、預金、資産運用、生命保険などの分野で首位に立っています。英国では融資残高と預金額でトップ5に入っています。CIB部門では、貿易金融、外国為替、証券サービスなどの分野において、アジアで確固たる地位を築いています。また資産運用部門では、プライベートバンクとしてアジアで第2位につけています。同行は2024年に有形自己資本利益率(RoTE)が16%(一時的項目を除く)に達し、米国連邦準備制度理事会(FRB)の金利引き下げを加味した上で2025年から2027年には10%台半ばを目標としており、普通株式等Tier1⽐率(CET1比率、損失吸収力の高い自己資本をリスクアセットで割ったもの。より質の高い自己資本の割合を示した指標)は14%超ときわめて堅実です。事業基盤の強さは申し分ありません。

同行の経営陣については、2024年9月にGeorges Elhedery氏が新CEOに就任したばかりです。同氏は2005年にHSBCに入社し、グループCFOおよびグローバルバンキング&マーケット部門の共同CEOを務めました。同氏がCFOを務めていた当時、HSBCはすでにグループ構造の簡素化、コストの最適化、主要市場への再集中という戦略的方向性を打ち出していました。当ファンドはそうした方向性が適正で、社内から候補者が出たことで戦略の継続性が保たれると考えています。

今後の展望

事業基盤については前記しましたが、より重要なのは今後がどうなるかという点、バリュエーションが当ファンドにどの程度リターンをもたらすかという点です。HSBCの株価変動要因は以下の通りです。

- 短期的な逆風に直面している融資事業

- 好調な資産運用事業

- 組織再編とコスト削減

- 余剰資本と株主還元

同行は銀行なので、事業の根幹を成しているのは融資事業です。2024年には純受取利息が収益の66%を占めています。また2024年末時点で9,310億米ドルの融資残高のうち、アジアは約4,500億米ドル、その内香港は約2,720億米ドルを占めています。したがって、香港の事業環境はきわめて重要です。しかし短期的には香港経済が弱含み、住宅価格が低迷しているため、状況が好ましいとは言えません。しかし香港と中国の企業不動産(CRE)に大きな課題があるとはいえ、HSBCは優位な立場にあるためにより良い借り手を選ぶことができ、CRE関連の融資も当初は少なかったことから、信用損失の大幅な拡大はありませんでした。香港の他の銀行はこれとは立場が異なるため、多くはCREセクターの信用問題が足枷となっています。HSBCは中期的には融資残高の伸びが1桁台半ばで推移すると見込んでいます。香港については、2026年の融資残高の伸びは横ばいか、あるいはマイナスになる見込みです。一方英国において、HSBCは預金に関しては市場シェアが12%、住宅ローンは8%に過ぎません。資産運用については、市場シェアははるかに低く、成長余地があると考えられます。

香港ドルは対米ドルレートが固定されているため、香港の金利は米国にほぼ追随する形で動きます。米連邦準備制度理事会(FRB)の利下げは純金利マージンにとって逆風ですが、金利ヘッジは別として、定期預金は重要な相殺要因になります。FRBが2022年に利上げに踏み切るまで、定期預金(コストが高い)がHSBC香港の預金に占める割合はわずか一桁でしたが、2024年末時点では、香港における定期預金が預金に占める割合は39%に達しています。香港の6か月定期預金の金利は依然3.0%を上回っており、預金者にとって魅力的な水準です。仮に金利の低下が続いた場合、定期預金のコストにはさらなる低下余地があり、マージン低下分を相殺する効果を発揮することになります。したがって、FRBが利下げを続けたとしても、純金利マージン全体に対する影響は抑制できるものと考えられます。HSBCによると、1%の下落ショックが1年目の純金利マージンにおよぼす影響はマイナス29億米ドル(2024年の資金利益の約6.6%)と試算されています。一方、金利が長期的に上昇するというシナリオでいけば、逆に有利に働くでしょう。したがって、ポートフォリオの観点から、HSBCは長期金利上昇シナリオに対する重要なヘッジ銘柄となり得ると考えています。

資産運用部門は今後に期待できる部門で、HSBCは中期的に年平均成長率二桁という目標を掲げています。利下げ環境下で融資事業が逆風にさらされる中、資産運用事業はその逆風を相殺するという貴重な役割を果たすことでしょう。しかし香港経済が逆風の中、資産運用事業はなぜ堅調なのでしょうか。主な理由の一つは、香港が引き続き資本と人材の集まる場所になっており、とりわけ中国本土からの資本と人材でその傾向が顕著だという点にあります。比較的裕福で高収入な中国本土の人々を呼び込むため、香港は様々な移民制度を設けています。中国が現在低金利環境にあることを踏まえると、中国本土の人々にとって、中国に資本を持ち帰るのではなく、海外に資本を展開する方がはるかに有利です。このことはHSBC(および、当ファンドの保有銘柄であるDBS Group Holdings Ltd(シンガポール/銀行))の資産運用事業に多大な利益をもたらします。2024年には、HSBCは香港で79万9,000人の資産運用顧客を新たに獲得しました。香港の人口が800万人弱であることを考えると、これは非常に大きな数字です。とりわけ重要なのは、その成長要因が構造的なものであり、株式市場全般の動向とは関係ないと考えられることです。また、同行は香港以外にもシンガポールやアラブ首長国連邦といった主要事業拠点で資産運用事業を拡大しています。

同行はコスト削減を続ける見通しで、2024年のコスト基盤の約4.5%に相当する15億米ドルの削減を目標としています。しかし短期的には解雇に伴う退職金が増加する見込みで、2025年の支払額は約18億米ドルに上ります。このコスト削減の効果は2026年から2027年にかけて徐々に反映されることになるでしょう。コスト削減は収益に影響を与えず、すべて利益に転嫁されます。

これらの要因を総合的に考慮すると、HSBCの収益は利下げという逆風があっても安定を保ち、逆風が正常化した後に再び成長を取り戻す見通しです。

最後に、当ファンドの投資仮説の核心部分となる点でもありますが、HSBCは多額の資金を株主に還元できる形で生み出しています。同行のCET1比率は現在14.9%で、目標の14~14.5%を大幅に上回っています。前述ように、香港では融資残高の伸び悩みが予想されていますが、これは一見マイナス材料のように聞こえるものの、HSBC株式の現行バリュエーションでは融資残高の伸び悩みは必ずしもマイナス材料とは見なされていません。銀行にとって、融資残高の拡大ほど簡単に実現できるものはありません。銀行が低金利で質の低い借り手に積極的に貸し出せば、借り手は無制限に増えるからです。しかしそうした融資を行うと、銀行は損失を出すことになります。したがって、銀行業では融資残高が伸びることはが必ずしも好ましいものであるとは限りません。融資残高を拡大する場合、リスク加重資産(RWA)が増加するので、銀行は追加資本を確保して自己資本比率を維持する必要があります。一方、RWAがほぼ安定しており、リスク加重資産利益率(RoRWA)が適正であれば、銀行は長期的に余剰資本を蓄積できます。これらは銀行特有のものですが、再投資も配当も行わない一般企業が余剰資本を蓄積するのと本質的には変わりません。HSBCは短期的には、融資残高が拡大する見込みがないことから、余剰資本を株主に還元しています。実際、これはシンガポールや韓国などアジア先進国の銀行が軒並み実施していることです。2024年の1株当たり有形純資産価値(TEV)が8.61米ドルで、2025年末には約9.2米ドルに伸びる見込みであることから、HSBCはP/TEVがおよそ1.2倍強の水準で取引されていることになります。RoTEは10%台半ばで、HSBCが自社株買いを行うのに魅力的なバリュエーションであると考えます。同行は2025年の配当性向について、50%を目標としています。現在四半期あたり20億米ドルの自社株買いを行っていることを踏まえると、現行価格での総株主還元利回りは約10%に達し、アジア主要先進国の銀行の中で最も魅力的な水準になります。注目すべきは、HSBCがアジアで最も堅固な銀行フランチャイズの1つを保持していることです。

長期的にみると、HSBCは香港には中国本土の顧客を中心にして資産運用の一大拠点に発展できる可能性があるというのが当ファンドの見方です。香港市場に対する悲観的な見方がある中、スイスの金融大手UBS GroupのCEOであるSergio Ermotti氏は2024年半ばのイベントで、香港の富裕層向け資産運用業界は年平均7.6%成長しており、2027年にはスイスを抜いて世界最大になると述べました。当ファンドは、HSBCが最もこの発展の恩恵を受ける企業になり得ると考えます。HSBCの香港事業と国際資産運用事業はいずれも、グループ平均を上回るリスク加重資産利益率を実現しています。当ファンドは同行が資産運用事業の急速な拡大を続け、グループにより高い利益をもたらすと考えます。

ポートフォリオのバランス

当ファンドの投資において、「成長」は投資仮説の主要部分を占めています。しかし、「成長」だけが利益を生む方法ではありません。利益を確保するには企業の実態価値より低い価格で株式を購入するしかないのです。企業は株主還元を通じてそうした実態価値を市場の価格に反映することができ、HSBCはその好例と言ってよいでしょう。この種の銘柄には高成長株との相関性が低い傾向があり、ポートフォリオのバランスを保つ銘柄として重要な役割を果たします。

当ファンドは特定のスタイルに固執することなく、バランスの取れたポートフォリオを構築することで、不安定な市場環境を柔軟に乗り切る力をつけることを目指しています。

今後の運⽤⽅針

当ファンドは以下3つの基準に基づいて投資を行っています。

- 逆風に強い優良企業で、競争優位性に優れていること

- 経営陣が事業運営に長け、合理的な資本配分を行っていること

- バリュエーションが割安であること

また、一般に以下のような特徴を有する企業を逆風に強い優良企業とみなしています。

- 競争優位性が確立され、業界平均を上回る収益成長を実現していること

- 独自な製品やサービス、あるいは必要不可欠な製品やサービスを提供していて、価格決定力に優れていること

- 営業レバレッジが大きく、事業の成長に伴って利益が経時的に拡大すること

- 優れたコスト構造により、厳しい状況下にあってもフリーキャッシュフロー創出力を維持できること

こうした企業にはアジア経済の成長力を取り込む力がある、あるいはアジア諸国独自の強みを生かして事業を国際展開する力があると考えられます。

当ファンドは日本を除くアジア全域から上記基準に最も合致すると判断した企業を選定し、集中的にポートフォリオを構築します。したがって、国別配分比率はあらかじめ設定せず、各国固有のマクロリスクに注意を払いつつ、ボトムアップで銘柄選定を行ってまいります。

2025年2月の運用コメント

株式市場の状況

当月、⽇本を除くアジア市場に使⽤される⼀般的な指数であるMSCIアジア指数(⽇本を除く、⽶ドル建て)は、前月末比1.05%上昇しました。パフォーマンスはアジア各国でまちまちで、中国、香港などの上昇幅が大きかった一方、インドネシア、タイ、インドなどは大きく下落しました。トランプ米大統領の関税政策を巡る不透明感の高まりが続いており、とりわけ新興国市場の先行きが不透明となっています。

米国が関税引き上げの姿勢をみせているにもかかわらず、中国市場と香港市場は当月に入って大幅に上昇しました。これは当月に習近平国家主席が民間企業のトップと会談したことを受け、今後を楽観する見方が改めて広がったことによるものです。中国政府は長年にわたって各業界の取り締まりを続けてきましたが、今回の会談によって、民間企業、とりわけテクノロジー企業の活動を明確に下支えする方針が打ち出されたという解釈が広がり、香港の代表的な株価指数であるハンセン指数は13.43%上昇して月を終えました。恩恵に浴したのは主に中国のテクノロジー関連銘柄で、Alibaba Group Holding社、Tencent Holdings社、Xiaomi Corporation社、BYD Company社などの株価が大きく上昇し、ハンセンテック指数は3年ぶりの高水準に達しました。

中国のAI(人工知能)開発企業DeepSeekが前月に話題をさらったことで、中国市場ではAI関連銘柄の上昇が続きました。大手テクノロジー企業であるAlibaba Group Holding社とTencent Holdings社はAI分野で大胆な動きを見せています。Alibaba Group Holding社はクラウドコンピューティングとAIインフラに3,800億元(約7兆8,400億円)を投資すると発表し、Tencent Holdings社は同社が運営するメッセージングアプリ「Weixin(微信)」に対するDeepSeekのAIモデルの試験導入を開始しました。

中国のテクノロジーセクターが好調だった一方で、台湾の半導体セクターは主にAIへの過剰投資に対する懸念から、米国市場に追随する形で下落しました。NVIDIA社(米国)の2025年1月期第4四半期決算発表後に発生した下落によって、とりわけその傾向が強まりました。

インド市場は海外投資家による売りが続いたこと、企業業績がふるわなかったこと、国内市場の成長に関する懸念が広がったことなどから大きく下落しました。政府が予算案に減税を盛り込み、インド準備銀行が利下げと流動資金の注入に踏み切るなど緩和的措置をとっているにもかかわらず、市場心理は全般的に弱含んだままでした。

ファンドの運用状況

当月、当ファンドのパフォーマンスは、前⽉末⽐0.98%の下落となり、参考指数であるMSCI AC Asia ex Japan Index(円ベース・配当込み)の同1.66%の下落を0.68%上回りました。

セクター別では、コミュニケーション・サービスセクター、金融セクターなどがプラスに貢献した⼀⽅、情報技術セクター、一般消費財・サービスセクターなどがマイナスに影響しました。

当ファンドのパフォーマンスにプラスに寄与した銘柄は、Tencent Holdings(中国/メディア・娯楽)、Samyang Foods(韓国/食品・飲料・タバコ)、LIG Nex1(韓国/資本財)などでした。⼀⽅、マイナスに影響した銘柄は、Taiwan Semiconductor Manufacturing Company(台湾/半導体・半導体製造装置)、Trip.com Group(中国/消費者サービス)、Hyundai Marine Solution(韓国/資本財)などでした。

当月は前月取り上げたテーマの続編です。韓国の即席麺「ブルダック」を製造するSamyang Foods(韓国/食品・飲料・タバコ)が発表した2024年第4四半期決算はきわめて好調な内容でした。同四半期の売上高は前年同期比47%増、営業利益は同約142%増となりました。需要は非常に旺盛で、同社はその充足に必要な生産能力を何とか確保することができましたが、利益率の低い国内市場に対する供給を減らし、利益率の高い海外市場への供給に振り向ける必要がありました。そのため海外売上高は前年同期比78%増加しましたが、国内売上高は同18%減少しました。同社は2025年6月に韓国の密陽で新工場を立ち上げる予定のため、生産能力の逼迫は一時的に解消される見込みです。同社の業績が好調だったのと対照的に、日本の東洋水産と日清食品の業績はいずれも軟調でした。両社はともに北米市場で販売が低迷しています。日清食品の高価格帯商品は米国の主要小売店で韓国企業に棚スペースを奪われている模様です。日本株に投資する際、アジア市場に関して十分に理解しておかないと自らリスクを負うこととなります。その観点において、アジアだけではなく日本に関する深い知識を有することは、当ファンドの大きな強みだと考えます。

インドでは市場の下落が続きました。前月の運用コメントでインド銘柄の組入比率を19%程度に引き下げたとお伝えしましたが、当月前半にさらに引き下げ、約12%で月を終えました。当ファンドは過去2年間にわたってインドから高いリターンを得てきましたが、現状は成長局面の踊り場に相当すると考えています。過去2年間の大幅上昇の一部はバリュエーションの再評価によるもので、特に中型株でその傾向が顕著でした。MSCIインド中型株指数の予想PER(株価収益率)は2023年の約25倍から2024年下期には40倍に達して低下に転じ、足元の調整を経ても約33倍を維持しています。インド株の多くはバリュエーションが高く、とりわけインドがリスクフリーレート(リスクがほとんどない商品から得られる利回りのこと)の高い市場であることを踏まえると、なおさらそれが当てはまります。多数の銘柄がモメンタムを重視する買い手に支えられて上昇しましたが、上昇基調が反転したことで、モメンタム重視の買い手が売り手へと変わり、株価は自己破壊的な局面に陥る可能性があります。ここで重要なのは、インド経済が減速すると多数の企業で成長率が低下し、高い期待値に応えることがますます難しくなることです。当ファンドはインド銘柄の組入比率をこれ以上引き下げることは考えておらず、確信度の高い銘柄は保有を続ける方針です。しかし、アジアにはインド以外にも有望な投資先があるというのが現時点での所感です。

また、当月前半に、DeepSeekに関連するAI(人工知能)アプリケーション関連銘柄および中国銘柄の組み入れを決定しました。その資金を賄うため、台湾のハードウェア関連銘柄の一部について、組入比率を引き下げました。

ただし、これは当ファンドがハードウェアに対して全面的に弱気だということではありません。DeepSeekのような安価なAIモデルによってAIの普及が促進され、最終的にはAI半導体やハードウェアの需要が高まると考えています。しかし、AIハードウェア関連銘柄への投資の有望性は投資家の間で共通認識となっていることから、好材料の多くは既に株価に織り込まれていると考えます。株価は一次派生的な材料(既に変化しているもの)ではなく、二次派生的な材料(これから変化するもの)に反応する傾向があります。したがって、AIアプリケーション隆盛の恩恵を受ける企業に注目することで、より多くの投資機会を見出せると考えています。

AIアプリケーションに関しては、既保有銘柄であるTencent Holdings(中国/メディア・娯楽)の組入比率を引き上げるとともに、2024年第4四半期に開始した取り組みの一環として、中国銘柄の組入比率を大幅に引き上げました。当月は中国・香港株の組入比率はインデックスの構成比に近い約33%で月を終えました。

DeepSeekの事例から、中国が米国から半導体規制を課されても引き続きAI開発競争に参加していることがわかります。AI開発は中国における新たなイノベーションの原動力となるでしょう。Tencent HoldingsはDeepSeekをはじめとするAIモデルをWeChatサービスに組み込んでいます。そうしたモデルはこれから汎用商品化していくと考えます。その理由の1つは、Meta Platforms社(米国)の「Llama」や「DeepSeek」に代表される先進的モデルの多くがオープンソースであることです。本当の意味で勝者となるのは、複数のモデルをまとめ、消費者にとって有用なアプリケーションに作り替えることができる企業でしょう。Tencent Holdingsはチャットアプリ「WeChat」や「QQ」といったサービスを幅広く手がけ、中国の消費者との接点が他社とは比較にならないほど豊富であることから、それを活用する上で最適な立場にあると考えられます。消費者だけでなく、様々な企業がAIの導入に関心を示していることが、クラウドビジネスの成長を後押しするでしょう。足元の株価上昇は、2024年第4四半期にみられた短期的上昇局面とは明らかに異なると考えます。2024年の上昇は純粋に政府の景気刺激策への期待によるもので、最終的には期待外れに終わりました。しかし今回の上昇は、中国の民間企業が自前のイノベーション能力を生かした何らかの成果への熱い期待が原動力となっています。そうした期待感の方がはるかに持続可能性が高いと考えられるため、香港・中国市場は年間を通じて持続的な上昇を遂げる可能性があると判断しています。

過去4年間に中国市場の障害となってきたのは、主に国内の規制リスクでした。インターネット業界や教育業界も含む様々な業界が一連の規制強化によって深刻な打撃を被りましたが、ついに転換点が訪れたようです。当月には習近平主席がAlibaba Group Holding社(中国)の馬雲(ジャック・マー)氏ら民間企業のトップと異例の公開会談を行いました。ここで重要なのは、かつて提唱されていた「共同富裕」というイデオロギーに回帰する動きが見て取れることです。習主席は会談で民間企業に対し、「まず豊かになり、それから繁栄を分かち合う(先富促共富)」ように促しました。これは1980年代に進められた改革開放政策を彷彿とさせる動きです。当時中国の指導者であった鄧小平氏は、先に一部の人を豊かにし(讓一部份人先富來)、そうした人々の力で他の人々を牽引し、最終的に国民全員で豊かになるべきだと提唱しました。過去40年にわたって中国経済を奇跡的成長に導いたのが、こうした発想だったのです。今回の会談は、これまでの規制強化のサイクルに終止符を打つ大きな転換点になると考えます。少なくとも今後2~3年間については規制の見通しが明らかになり、企業はイノベーションと成長再開に向けて体制を整えたということができるでしょう。

ところで、中国について語るなら、地政学的リスクを無視することはできません。これまでのところ、トランプ米大統領の出方は中国にとってプラスに働いています。まず、トランプ氏は選挙期間中に提示した一律関税に加えて中国からの輸入品に60%の関税を課すという案に代えて、相互関税を提案しています。同氏は「きわめてシンプルだ。我々に関税を課す国には、我々も関税を課す」と述べていますが、アジアには相互関税によってより大きな打撃を被る国が複数あり、中国は両国間の関税差が少ない(中国が米国からの輸入品に課す関税は、米国が中国からの輸入品に課す関税と同程度)ため、比較的影響が軽微とされています。

次に、トランプ大統領はカナダやEUといった米国の古くからの同盟国と距離を置きつつあります。米国はカナダとメキシコに25%の関税を課すと発表しましたが、現時点では課税を延期しています。同氏はさらにグリーンランド、カナダ、パナマ運河を領有したいという意向も示しています。同氏の立場からすれば、この3か所の領有には重要な貿易的・軍事的合理性があるのでしょうが、そうした発言は他国をひどく不安にさせるものです。

最後にEUに関しては、トランプ氏はウクライナとの和平交渉について、EUを介さずにロシアと直接行いたい意向を示しています。同氏のこうした行動によって、他国は対米関係の今後についてますます疑心暗鬼になっており、その結果、各国は米国との関係に100%依存するのではなく、中国と米国の間でよりバランスの取れた関係を持とうとする可能性があります。市場は米中関係の改善について一切期待していない模様ですが、中国が様々な国と関係を改善する可能性についても、株価には十分に織り込まれていないというのが当ファンドの見方です。

当ファンドは中国が直面している多くの経済的課題を無視しようとしているわけではありません。しかし、そうした課題の多くはすでに広く知られているものです。投資おいて重要なのは、まだ株価に十分に織り込まれていない二次派生的な材料です。足元で最大のリスクは、政府が現状に満足し、さらなる景気刺激策の推進を怠ることだと考えます。中国は依然としてバランスシート不況に陥っており、沈静化の兆しはあるものの、全体的なマクロ環境は軟調なままで、財政刺激策が不可欠です。日本は失われた数十年の間に複数回にわたって財政刺激策を縮小させましたが、その結果、経済をデフレに逆戻りさせただけでした。こうした教訓を無視してよいはずはありません。

今後の運⽤⽅針

当ファンドは以下3つの基準に基づいて投資を行っています。

- 逆風に強い優良企業で、競争優位性に優れていること

- 経営陣が事業運営に長け、合理的な資本配分を行っていること

- バリュエーションが割安であること

また、一般に以下のような特徴を有する企業を逆風に強い優良企業とみなしています。

- 競争優位性が確立され、業界平均を上回る収益成長を実現していること

- 独自な製品やサービス、あるいは必要不可欠な製品やサービスを提供していて、価格決定力に優れていること

- 営業レバレッジが大きく、事業の成長に伴って利益が経時的に拡大すること

- 優れたコスト構造により、厳しい状況下にあってもフリーキャッシュフロー創出力を維持できること

こうした企業にはアジア経済の成長力を取り込む力がある、あるいはアジア諸国独自の強みを生かして事業を国際展開する力があると考えられます。

当ファンドは日本を除くアジア全域から上記基準に最も合致すると判断した企業を選定し、集中的にポートフォリオを構築します。したがって、国別配分比率はあらかじめ設定せず、各国固有のマクロリスクに注意を払いつつ、ボトムアップで銘柄選定を行ってまいります。

2025年1月の運用コメント

株式市場の状況

当月、⽇本を除くアジア市場に使⽤される⼀般的な指数であるMSCIアジア指数(⽇本を除く、⽶ドル建て)は、前月末比0.76%上昇しました。パフォーマンスはアジア各国でまちまちで、韓国、シンガポールなどの上昇幅が大きかった一方、ASEAN諸国、インドなどは出遅れました。韓国のKOSPI(韓国総合株価指数)は、前月の政情不安によるパニック売りから、当月は反発に転じました。

中国と香港市場は国内経済の低迷やトランプ氏の米大統領就任後の関税政策の不透明感が、引き続き投資家の懸念材料となって市場心理が弱含んだ状態で年明けを迎えました。しかし意外にも、トランプ米大統領が対中関税の即時発動を見送ったため、米中間で何らかの交渉や合意の可能性への期待感が高まりました。これを受け、中国・香港市場は春節(旧正⽉)休暇を前にして反発に転じました。

当月後半は、世界各国でテクノロジー・セクターが急落しました。そのきっかけとなったのは、中国のAI(人工知能)開発企業DeepSeekが生成AIモデル「DeepSeek- R1」を発表したことでした。この中国製AIは他のAIモデルの大半と同等以上の性能をきわめて低コストで実現したとされており、今後のAI関連投資の先行きに対する懸念が高まっています。この主張が事実なら、AIに対する設備投資、とりわけデータセンターとAI用ハードウェアの需要に大きな影響が及ぶことになります。そのためAI技術における米国の優位が揺らぐのではないかという懸念が投資家の間に沸き起こり、米国S&P500種株価指数は急落しました。またASEAN市場、特にマレーシアのデータセンター関連銘柄が大幅な下落に見舞われました。インド市場は、国内経済の成長に関する懸念と海外資金の流出が主な原因で、引き続き軟調に推移しました。

ファンドの運用状況

当月、当ファンドのパフォーマンスは、前⽉末⽐5.17%の下落となり、参考指数であるMSCI AC Asia ex Japan Index(円ベース・配当込み)の同1.08%の下落を4.09%下回りました。

セクター別では、コミュニケーション・サービスセクター、情報技術セクターがプラスに貢献した⼀⽅、一般消費財・サービスセクター、生活必需品セクターなどがマイナスに影響しました。

当ファンドのパフォーマンスにプラスに寄与した銘柄は、Sea(シンガポール/メディア・娯楽)、Futu Holdings(香港/金融サービス)、LIG Nex1(韓国/資本財)などでした。⼀⽅、マイナスに影響した銘柄は、Indian Hotels(インド/消費者サービス)、Zomato(インド/消費者サービス)、Polycab India(インド/資本財)などでした。

当月の株式市場は不安定な値動きでした。2024年12月の「BofAグローバルファンドマネージャー調査」によると、ファンドマネージャー達は異例なほど株式に強気で、米国株式への投資比率が過去最高水準となり、ボラティリティの高い相場となる構図を作り出しています。当ファンドはトランプ米大統領の政策や米連邦準備制度理事会(FRB)の利下げ路線の不透明感から、このような相場が長期間にわたって続くと予想しています。これはあまりに慎重すぎる見方だと思われるかもしれませんが、決して市場が今後下落すると予想しているわけではありません。株式市場が一筋縄ではいかないものだからこそ、当ファンドは常々慎重姿勢を心がけています。当ファンドは基本姿勢が慎重なので、基礎体力があり、耐久力に富むと考えられる企業でポートフォリオを構成するように日頃から努めており、地域的にも株価上昇要因の面でもバランスを重視してポートフォリオを構築しています。当月は2024年に好調だった銘柄の多くが反落し、アンダーパフォームしました。そこでこれを機に、確信度の高い既存保有銘柄に加え、購入のタイミングを見計らっていた銘柄をいくつか新たに組み入れました。

インドは景気減速に直面していますが、当ファンドはこれを景気循環によるものだと考えています。インドの2024年度第2四半期のGDP成長率は前年同期比5.4%増と減速し、直近数四半期の中ではかなりの低水準となりました。同時に、生活必需品企業の多くで成長率が弱含んでいます。当ファンドが組入上位で保有するインド銘柄は、旅行関連企業のMakeMyTrip(インド/消費者サービス)、Indian Hotels(インド/消費者サービス)などですが、両社の業績は引き続き好調です。MakeMyTripの予約総額(米ドルベース)は、10月から12月までの3か月についてみると前年同期比約25%増、調整後営業利益は同約38%増となりました。Indian Hotels Companyは、RevPAR(利用可能な客室1室あたりの売上高、ホテル業界における既存店売上高に相当)が同15%と大幅に伸びたことで、10月から12月までの四半期売上高が前年同期比29%増、EBITDAは同32%増となりました。しかし、同社の株価は市場全体の急落による影響を免れることができませんでした。インド市場で問題なのは、バリュエーションが高いこと、そして当ファンドの感覚でいうと株価動向にモメンタム主導的な傾向が色濃くみられることだと考えます。インド株の多くが前回の上昇局面であまりにも上昇し過ぎたため、上昇基調が衰え、市場参加者が取引を手仕舞いしたことで、自己破壊的な局面に入ったというのが当ファンドの見立てです。これはバリュエーションが大幅に切り下がってファンダメンタルを重視する投資家がインド株へ投資するようになるまで、多くのインド株にとって苦境は解消されないということなのかもしれません。好材料とみなせるのは、モメンタム主導の下降局面に入れば、株価が最終的に本来の水準以上に下落し、割安な状態になる可能性があるという点です。それがいつになるかは不明ですが、バリュエーションはまだ心から安心できる範囲には入っていないというのが当ファンドの感覚です。当ファンドはインド銘柄の組入比率が約28%程度で当月を迎えましたが、月半ばから同比率の削減を始め、最終的に約19%程度で月を終えました。

テクノロジーに関しては、中国のAI研究所であるDeepSeek社が開発したオープンソース推論モデル「DeepSeek-R1」が当月後半に公開され、世界の半導体セクターに衝撃が走りました。DeepSeekはきわめて高性能で、しかもAIモデルの構築に要した費用は同社報告によるとわずか560万米ドルであるとされており、他のモデルが一般に数億ドル以上を費やしているのと比較すると格段の違いです。そのため、現状のようにデータ処理基盤に何十億ドルも投資しなくてもAIは開発でき、NVIDIA社(米国)のGPUのようなAI向け半導体の供給過剰が深刻化するのではないかという懸念が沸き起こりました。しかし、DeepSeekは現行の大規模言語モデルを基盤にして最適化されたもので、業界全体で行われた何十億ドルもの投資の恩恵を受けていることに留意すべきです。正直なところ、その衝撃の大きさを本当に理解している者はまだ誰もいません。ただし、AIモデルの構築や推論にかかるコストを大幅に引き下げることが可能なら、AIの技術革新や応用が促されることになるでしょう。それによって、最終的には計算能力、特にエッジコンピューティングの需要が高まるかもしれません。そのため、テクノロジー関連銘柄の組入比率に大幅な変更を加えることは見送りました。当ファンドは引き続き状況を注視し、先入観を持たずに対応していく意向です。

当ファンドは日本を除くアジア地域を対象としていますが、当社は日本およびアジア全域にわたるリサーチ能力を有する日本の資産運用会社です。日本とアジア各国は経済的な結びつきが強いことから、多くの日本企業とアジア企業は密接な協力関係にあったり、競合相手だったり、同一バリューチェーンの各部分を棲み分ける運命共同体のような関係だったりすることから、日本市場の調査を通じて得られた知見は銘柄を組み入れる際の投資判断に活かすことができます。当ファンドはアジア全域にわたる知見を活用し、アジアという範囲の中で最適な投資テーマを選定します。その最良の例が即席麺です。即席麵が最初に広まったのは日本ですが、今ではアジア各国に現地の即席麺メーカーがあります。当月はSamyang Foods(韓国/食品・飲料・タバコ)についてご紹介したいと思います。

台頭する新世代の主食

「いつもこの小さなソースを持ち歩いて、何か食べる時は必ず入れるようにしているんです」 - ロゼ(BLACKPINK)※

当ファンドでは、消費者の所得が増えるにつれて⽀出額が継続的に拡⼤していくことから、エンターテインメント、旅行、美容、利便性といった消費関連カテゴリーを選好しています。即席麺は「利便性」のカテゴリーに入りますが、消費者の所得が増えたからといって即席麺に対する支出額が増えるわけではありません。それどころか、おそらく所得が増えると即席麺の消費量は減るでしょう。しかし、当ファンドはSamyang Foodsにはまだまだ成長の余地があると考えています。

即席麺をカテゴリー全体でみると、足元の環境は確かに追い風となっています。安価な食品であることから、インフレ率の上昇が有利に働きます。例えば米国のような市場では、人件費の高騰やチップ文化(食事代金の20%程を上乗せする)によって、外食やデリバリーが非常に高額になってしまい、手が届きにくいものになっています。米国では日清食品の高価格帯の即席麺でも1.00~1.20米ドル程度で売られているので、カロリーの割には非常に手頃な値段です。そのため、米国の即席麺市場はコロナ禍以降、堅調に成長しました。このように即席麺は不況やインフレに強いため、当ファンドは選好しています。このカテゴリーに属する企業は幅広い環境下で耐久力を発揮できると考えます。

思わしくないのは、即席麺市場全般の成長速度が速くないことです。アジア諸国を中心とする主要市場の多くでは、1人当たり消費量が既に高水準に達しています。しかしそうした中で、Samyang Foodsは2021年から2024年にかけて売上高を150%以上伸ばしたと推定されます。同社の売上高の約80%は韓国以外の市場であげたものです。2024年上期は総売上に占める中国の比率が約17%、米国が約22%、アジア(中国と韓国を除く)が約17%、欧州が約15%に達しました。成長の主な原動力は、即席麺市場としては歴史が浅いため浸透率がまだ低水準に留まっている米国と欧州です。特に両地域はインフレ率と物価が高いため、同社は自社製品をより高い価格で販売し高い利益率を上げられるということです。成長率が高い上に不況とインフレに強いのですから、これほど心強いことはありません。

米国市場で優位に立っているのは日本の東洋水産で、市場シェアが40%台半ば(売上高ベース)に達しています。同社の主要ブランドである「マルちゃん」の定番の袋麺はおよそ0.4~0.5米ドルで販売されています。米国民が好んで食べるのは単に価格が安いからです。東洋水産の米国事業が成長しているのは、主として一般に低所得者層である移民が増加しているためだと考えます。韓国の即席麺はそうした状況下で市場に参入しました。韓流ブームのおかげで世界中の消費者が韓国食品に興味を持ち始め、Nongshim社の「辛ラーメン」は韓国食品を代表する商品となりました。人々が韓国の即席麺を食べるのは、単に安いからではなく、韓流ブームの影響でもあるのでしょう。米国におけるNongshim社の市場シェア(売上高ベース)は、推定で2017年の約20%から2023年には20%台半ばまで上昇したとされています。しかし辛ラーメンは古参ブランドです。一方Samyang Foodsの「ブルダック」は新しいブランドで、若年層の心を急速に掴みつつあり、新世代の主食として台頭してくる可能性があると考えられます。

ブルダックはまずアジア諸国で人気を勝ち得ました。その理由は以下のようにいくつかあります。

- 独特の味わい:ブルダックには独特の甘辛い味わいがあります。実は、同社はソース(冒頭のK-POPグループ、BLACKPINKメンバーのロゼの言葉にもある小さなソース)を別商品として販売しています。ソースを別売りにできるということからも、この味の人気の高さがわかります。他の即席麺ブランドで、調味料だけを別売りできるものは見たことがありません。

- 魅力的なパッケージ:ブルダックのパッケージには火を吹くニワトリが描かれており、他の即席麺多数と並べても一目で判別できます。Nongshim社の辛ラーメンのパッケージには「辛」という文字が書かれていますが、漢字が読めない人には意味がわからないでしょう。

- デジタル・マーケティング戦略:ブルダックはソーシャルメディアでブルダックのラーメンの完食に挑戦する様子を投稿する「ファイヤー・ヌードル・チャレンジ」が流行ったことで人気に火がつきました。サンリオを取り上げた際に知財ビジネスについてご紹介しましたが、それと同様、現在の消費財企業には効果的なデジタル戦略が必要だというのが当ファンドの考えです。その点、Samyang Foodsは他の即席麺メーカーよりデジタルの活用方法に長けていると考えます。

当ファンドはブルダックの人気が高まっていることを知り、長期にわたってSamyang Foodsを注視してきました。当ファンドはブルダックのオリジナル味(黒いパッケージのもの)はアジア以外の国の人にとっては辛すぎると考えています。アジア人であっても、あまりに辛いので高頻度で食べるのは不可能でしょう。当ファンドが同社の組み入れを開始したのは、新たに登場したカルボナーラ味(ピンク色のパッケージのもの)の人気が世界的に高まってきてからです。この味はネットユーザーがオリジナル味の麺にクリームとチーズを加えて辛さを和らげていたことに着想を得て誕生したものだと言われています。カルボナーラ味は世界的なヒット商品となり、TikTokには昨年、テキサス州の少女が誕生日プレゼントにピンク色をしたカルボナーラ味のブルダックをもらって嬉し涙を流している口コミ動画が投稿されました。Samyang Foodsはそれを知って少女にカルボナーラ味のブルダックを1年分プレゼントしたそうです。ここからも、同社がソーシャルメディアをマーケティングに活用する方法を熟知していることがわかります。カルボナーラ味ブルダックの売上高は2023年上期の約600億ウォンから2024年上期には約1,570億ウォンに急増し、売上貢献度はオリジナル味のブルダックに匹敵するほどでした。

カルボナーラ味のブルダックが世界的人気を博している理由は、前記した3点以外にもう一つあります。大多数の即席麺がスープ麺であるのに対し、カルボナーラ味のブルダックはスープのない炒麺であるということです。正確なデータはありませんが、米国や欧州のような先進国市場では、麺類はスープのないもの(パスタを含む)の方が一般的だと思われます。日本の即席麺メーカーも焼きそばのような炒麺商品を出していますが、味はきわめて日本的で、欧米市場には合いません。一方、「カルボナーラ」味は洋風そのものですが、Samyang Foodsはクリーミーな食感と韓国風のスパイシーな風味を組み合わせることで、独特の味に仕上げています。さらに、炒麺にはスープ麺にはない柔軟性があり、ネギやチーズ、卵などを自由にトッピングして混ぜ合わせることができます。スープ麺だとこれほど自由にアレンジするのは困難です。

ではSamyang Foodsは現状の優位性を維持できるのでしょうか。当ファンドはできると考えます。

まず、即席麺の競争環境が安定的で、競合他社がほんの一握りに限られていることです。模倣品もあることはあります。例えば日清食品もカルボナーラ味の韓国風炒麺を発売しました。しかし、まったく同じ味を作ることは不可能です。業界全体を見渡しても、人気の即席麺が模倣品に取って代わられたのを見たことはありません。また、違う味の商品であっても、根強い人気がある商品に取って代わるのは困難です。特定の市場で優位に立った味は、その後も優位に立ち続ける傾向があります。例えば、ブルダックが人気だとはいえ、韓国市場で辛ラーメンの人気を脅かすほど売れているわけではありません。香港では、日清食品の「出前一丁(ごまラー油味)」が今も即席麺の代表格で、高い人気を誇っています。消費者には味覚の一貫性とでも言うべきものがあり、一度「ハマる」とずっと同じ味を選ぶようになる傾向があると考えます。ブルダックのカルボナーラ味は、欧米先進国市場の新興消費者層の需要に応えていると考えられます。ブルダックはそうした新興消費者層の心をしっかりとつかむことができれば、長期的な優位性を確保できる可能性があります。

次に、Samyang Foodsは製品開発のペースが非常に速いということです。同社が2024年上期にブルダックの輸出であげた売上高のうち、ブルダックオリジナル味、カルボナーラ味、その他の味が占める割合はそれぞれ約3分の1ずつでした。ブルダックには他にもトマトパスタ、クアトロチーズ、カレー、ハバネロ&ライムなど様々な味があります。これほどまでの製品開発の速さは、他の即席麺メーカーではほとんど見られません。同社は海外市場の成長を取り込むため、2023年下期に即席パスタの新ブランド「tangle(テングル)」を立ち上げました。tangleは便利な即席麺ですが、パスタ麺は冷風乾燥したもので、油で揚げたものではありません。そのためカロリーが一般的な即席麺の1食あたり500kcal以上なのに比べ、400kcal未満と低いのが特徴です。これにより従来と全く異なる消費者層を惹きつけ、長期的にもう一つの成長の原動力になる可能性があるとみています。また同社はデジタルチャネルを通じて顧客と効果的にエンゲージメントを図る能力(ブルダックのInstagramのフォロワー数は24万人以上)とイノベーション能力を兼ね備えていることから、同社は世界の消費者を獲得する上で、他の即席麺メーカーよりはるかに有利な立場にあるというのが当ファンドの考えです。

当ファンドがよく受ける質問に、どこから投資アイデアを得るのかというものがありますが、最も一般的な方法は「市場を知る」ことです。市場や業界をよく知っていれば、どこに投資機会があるのかは自ずと見えてきます。当ファンドは業界に関する予備知識と背景情報を既に保持しているので、それが投資アイデアを生み出す最も安全な方法だと考えます。エンターテインメントに詳しい人なら、ハローキティやK-POPの人気の高さは当然知っていることでしょう。即席麺を食べる人々は、ブルダックの人気が高まってきたのを無視することはできません。当ファンドは今後もボトムアップ・リサーチと市場に関する広範な知識を生かして、知見とアイデアを生み出してまいります。

※ 出典:VOGUE Taiwan.“[KOR SUB]打開BlackPink Rosé(로제)超大Saint Laurent隨身包包:痘痘貼也要很可愛、只用蘋果有線耳機|In The Bag|Vogue Taiwan“. Youtube, 2023/05/25,https://www.youtube.com/watch?v=LCmYJR5mnXg&t=335s(参照:2025/01/31)

今後の運⽤⽅針

当ファンドは以下3つの基準に基づいて投資を行っています。

- 逆風に強い優良企業で、競争優位性に優れていること

- 経営陣が事業運営に長け、合理的な資本配分を行っていること

- バリュエーションが割安であること

また、一般に以下のような特徴を有する企業を逆風に強い優良企業とみなしています。

- 競争優位性が確立され、業界平均を上回る収益成長を実現していること

- 独自な製品やサービス、あるいは必要不可欠な製品やサービスを提供していて、価格決定力に優れていること

- 営業レバレッジが大きく、事業の成長に伴って利益が経時的に拡大すること

- 優れたコスト構造により、厳しい状況下にあってもフリーキャッシュフロー創出力を維持できること

こうした企業にはアジア経済の成長力を取り込む力がある、あるいはアジア諸国独自の強みを生かして事業を国際展開する力があると考えられます。

当ファンドは日本を除くアジア全域から上記基準に最も合致すると判断した企業を選定し、集中的にポートフォリオを構築します。したがって、国別配分比率はあらかじめ設定せず、各国固有のマクロリスクに注意を払いつつ、ボトムアップで銘柄選定を行ってまいります。

2024年12月の運用コメント

株式市場の状況

当月、⽇本を除くアジア市場に使⽤される⼀般的な指数であるMSCIアジア指数(⽇本を除く、⽶ドル建て)は、前月末比0.19%上昇しました。パフォーマンスはアジア各国でまちまちで、韓国、オーストラリア、インドなどの下落幅が大きかった一方、台湾、香港、中国などは上昇しました。通年でみると、MSCIアジア指数(⽇本を除く、⽶ドル建て)は前年末比12.51%上昇しました。

当月はKOSPI(韓国総合株価指数)が前月末比2.30%下落しました。韓国大統領が戒厳令を発令したことで、市場ではパニック売りが発生しました。政情不安と統治問題に対する懸念は、もともと軟調だった韓国経済に追い打ちをかける形となっています。KOSPIは通年で前年末比9.63%下落し、2024年のパフォーマンスはアジア市場の中で最低となりました。

中国市場は景気低迷と対米貿易摩擦の激化に対する懸念が拭えない中で、2024年通年のリターンがプラスとなりました。これは中国政府が景気刺激策の発動を示唆したことを受け、9月に入って株価が急騰したことによるものです。しかし、より具体的な対策が打ち出されなければ消費需要の低迷や不動産市場の苦境からの立ち直りはおぼつかないことから、投資家は慎重姿勢を崩しませんでした。

台湾のテクノロジーセクターは年間を通じて堅調なパフォーマンスを見せました。Taiwan Semiconductor Manufacturing Company社(台湾)やMediaTek社(台湾)といった企業が、半導体やAI(人工知能)技術に対する世界的な需要拡大の恩恵に浴しました。

当月、ASEAN市場のパフォーマンスはまちまちでした。インドネシア市場は通貨安と消費支出低迷の影響で、とりわけ軟調に推移しました。一方、マレーシアの株式市場は、半導体やデータセンターを中心に海外投資の流入が続いたことが支援材料となり、堅調に推移しました。

ファンドの運用状況

当月、当ファンドのパフォーマンスは、前⽉末⽐5.22%の上昇となり、参考指数であるMSCI AC Asia ex Japan Index(円ベース・配当込み)の同5.23%の上昇を0.01%下回りました。

セクター別では、情報技術セクター、一般消費財・サービスセクターなどがプラスに貢献しました。

当ファンドのパフォーマンスにプラスに寄与した銘柄は、Taiwan Semiconductor Manufacturing Company(台湾/半導体・半導体製造装置)、Hyundai Marine Solution(韓国/資本財)、Indian Hotels(インド/消費者サービス)などでした。⼀⽅、マイナスに影響した銘柄は、Financial Group(韓国/銀行)、Hanwha Aerospace(韓国/資本財)、Bank Mandiri(インドネシア/銀行)などでした。

2024年はアジア各国にとって驚きと動揺に満ちた一年となりました。当ファンドは2023年に堅調なリターンだったものの、2024年は期待を下回る結果に終わりました。通年でみると、当ファンドが前年比12.95%上昇したのに対し、参考指数であるMSCI AC Asia ex Japan Index(円ベース・配当込み)は同25.88%上昇しました。この不振の要因は、主に以下のような材料の見誤りによるものです。

- AI(人工知能)関連銘柄の上昇を過小評価し、台湾銘柄、とりわけTaiwan Semiconductor Manufacturing Companyへの投資比率が低かったこと

- 組入比率を下げていた中国銘柄が2024年はアウトパフォームしたこと

また、個別銘柄ではAIA Group(香港/保険)やSamsonite International(⾹港/耐久消費財・アパレル)など、香港や中国の一部保有銘柄が期待を下回るパフォーマンスとなりました。なお、Samsonite Internationalについては既に全売却をいたしました。さらに、中国以外では韓国市場での保有銘柄も低調な結果に終わりました。

当ファンドの目標は、参考指数を上回るパフォーマンスを記録したうえで、長期的に安定した絶対リターンを生み出すことにあります。したがって、中国が長期的な課題とリスクに直面していることを踏まえると、中国銘柄の組入比率を参考指数における中国市場の比率(約30%)より低く抑えておくことが賢明であると考えます。

2024年8月に実施した方針転換について

2024年11月の月次報告書で述べた通り、アジアには投資機会が潤沢に存在していると考えています。ボトムアップ型の投資家である当ファンドにとって重要なのは、指数の動向ではありません。市場の動向に関わりなく、パフォーマンスが堅調な銘柄を探し出して投資できるか否かという点です。

しかし、アジアは課題の多い市場でもあり、インデックスに追従するパッシブ運用では高いリターンを得るのは難しいと考えます。アジアは情勢変化の激しい市場でもあり、アジアで高い利益を上げるには積極的な投資姿勢が必要となります。加えて地政学的リスクが大幅に拡大したことも、アジア域内に勝ち組と負け組が生まれる要因となっています。

当ファンドはアジア域内各国の浮沈の激しさと情勢の変化を踏まえ、2024年8月に環境適応力を高めるための方針転換を行うことにしました。以下は当ファンドが行った方針転換の概要をまとめたもので、こうした変更がポジティブな効果をもたらすと考えています。

- テクノロジー分野への注力

- 小型株から大型株への移行

テクノロジー分野への注力

テクノロジーを重視するといっても、今すぐ半導体銘柄へ投資すべきだと考えているわけではありませんが、当ファンドはこの分野の調査に投入するリソースを拡大しています。

当ファンドは、アジア市場の魅力は主にインドや東南アジアにおける人口動態や経済成長と考えており、AI関連銘柄が参考指数と比較してこれほど上昇するとはあまり予想していませんでした。しかし、機械の重要性がますます高まり、人間の重要性が相対的に小さくなるシナリオもあり得るとも考えます。いずれにせよ、テクノロジーの重要性は世界全体でさらに高まっていくでしょう。

さらに、テクノロジーセクターには当ファンドの品質基準に適合する企業が多数存在しています。(例えば2024年9月運用コメントGudeng Precision Industrial(台湾/半導体・半導体製造装置)の項を参照。)

小型株から大型株への移行

これまで当ファンドは小型株に重点を置いてきましたが、2024年8月以降はより大型株を重視する姿勢に転じました。その主な理由は、小型株は多くの場合、大型株ほど強靭性や安定性を持たない点にあります。その一方で、小型株は規模が小さい分、株価の上昇余地が大きいと言えるかもしれません。利幅が大企業よりはるかに大きいのです。

しかしながら、事業環境がますます複雑化していることから、多数の銘柄でリターンの振れ幅は広がる一方だと考えられます。「アジア厳選投資」という愛称が示すように、当ファンドは集中的にポートフォリオを構成し、組入銘柄の数をおよそ20~30銘柄に抑えています。このような集中型のポートフォリオでは、利幅の大きい銘柄を多数組み入れることはリスク管理上困難であると判断しました。小型株中心の戦略は、例えば組入銘柄数が60以上の分散型ファンドであれば有効性をもつと考えます。

下表は時価総額別のポートフォリオ構成の推移です。

これはもちろん、当ファンドが今後小型株に投資しないという意味ではありません。依然として、魅力的な小型株は存在すると考えています。しかし当ファンドはリスク管理の観点から、銘柄構成をコントロールし、より規模が大きく、強靭性や安定性を持つ企業に軸足を移しています。

大型株はアナリストによるカバレッジが充実しているため、それほどバリュー・ギャップが発生するものなのかという疑問が生じるかもしれません。しかし、当ファンドはTaiwan Semiconductor Manufacturing Company、Tencent Holdings(中国/メディア・娯楽)、DBS Group Holdings(シンガポール/銀行)、ICICI Bank(インド/銀行)といったアジアの大企業の業績を見ると、依然としてアウトパフォームの余地があると考えます。その理由として、いくつか要因があります。

ファンダメンタルズ面

- 大企業や体力のある企業には苦境を乗り越え、景気低迷期に投資を行ってシェアを拡大する力があること

- 大企業は財務体質さえ健全なら草創期のベンチャーやM&Aに投資する力があり、様々な手立ての中から自社にあったものを選択できること

1つ目は前述の利幅に関連した部分なので、説明の必要はないでしょう。2つ目は投資のリソースに関するもので、投資先を選択できるという点を期待している投資家は少数派ではないでしょうか。そうした企業とは、例えばSea(シンガポール/メディア・娯楽)です(2024年10月運用コメント参照)。同社は東南アジアのeコマース(電子商取引)で成功を収めた後、その資金力を生かしてブラジル市場で同事業に進出しました。このような事業拡大には大きな資金力が必要で、中小企業にとっては一般にリスクが大きすぎます。

テクニカル面

- 足元の投資環境はパッシブファンドやETFの影響を大きく受けており、これらは主に大型株にも影響を与え、投資機会を生み出している傾向があること

- マーケット・ニュートラル戦略をとるヘッジファンドの台頭で、大型株の取引を中心とするきわめて短期的な投資環境が形成されていること

市場には様々なタイプの参加者がいるため、誰もがファンダメンタルズ(経済の基礎的条件)の観点から投資先を検討しているわけではありません。クオンツ運用(市場データを数理分析的に扱い運用すること)派、マクロ運用派、ETF(上場投資信託)など、参加者のタイプは数え上げればきりがありません。そうした投資家は多くの場合、ファンダメンタルズの観点から割安・割高を考えるというより、特定のセグメントに投資したいという理由で株式を売買します。例えば誰かが半導体ETFを購⼊したとしても、それは単に半導体セクターに投資したいだけで、必ずしも時間をかけて組⼊銘柄のバリュエーションを検討するとは限りません。

またファンダメンタルに基づく投資家であっても、マーケット・ニュートラル戦略を採用し、厳格なリスク制限の下で運用を行うヘッジファンドが増えています。リスク制限が厳しいため、こうした投資家は否が応でも短期的利益を志向するようになり、市場の変動幅が拡⼤すると既存のポジションを解消してしまう傾向があります。このように当ファンドとまったく異なる方法で運用を行う市場参加者が多いため、そうした状況下では優良銘柄を割安な価格で購入する機会が生まれます。

中小型株については、流動性の制約から、クオンツ運用、マクロ運用、パッシブ運用、マーケット・ニュートラル運用の投資家が参加する可能性は低いと考えます。したがって中小型株に投資を行うのはファンダメンタル投資家である可能性が高く、よって、当ファンドはより優れた判断力を持っていなければリターンを上げることができないと考えます。そうしたことから、中⼩型株に投資することで必ずしも優位性を得られるというわけではないと考えます。最終的には大型株、中小型株ともに投資機会があると考えており、常に個別企業ごとに慎重に投資先を検討しています。